指數革命:巴菲特認證!未來真正能獲利的最佳投資法 | 被動收入的投資秘訣 - 2024年11月

指數革命:巴菲特認證!未來真正能獲利的最佳投資法

耶魯操盤手人生兜一圈:放棄主動式投資,運用指數型基金,才能賺到錢!

艾利斯,耶魯大學校務基金的操盤人,曾經為耶魯大學校務基金賺進7倍之多的資產總額。為何退休後,卻振筆疾呼「主動式投資的時代已經過去,未來是指數型基金的時代」?

書中,艾利斯爬梳自己,從一個成功的主動式投資操盤手,轉為指數化投資支持者的歷史脈絡,解釋為什麼主動式投資不再有效,以及指出投資指數的十大優勢與必要性,來說明未來投資指數型基金才是最明智的選擇:

.利用大量新數據證明,主動式投資的優勢已經過去。

.指數化投資,不只能節省運營成本與稅務,還能穩定獲得更高的報酬。

★為什麼未來要投資指數型基金?

艾利斯認為,主動式投資是「輸家的遊戲」,在現今資訊流通發達的時代裡,每個基金經理人或操盤手已經不再擁有資訊搶先的優勢,找出被錯誤定價的股票,賺取價差。現在,能做的就是,看誰先出錯(買錯賣錯),從他人的錯誤中取勝,然而,市場上充斥98%的專職投資人,他們個個是絕頂聰明、手握同樣資訊的菁英,在此情況之下,要取得戰勝市場的績效,又要長期維持成功,簡直難如登天,那未來的投資應該走向何方?艾利斯指明了一條路線,就是指數化投資。

★什麼是指數化投資?

指數化投資,最著名的例子就是,巴菲特的百萬美元挑戰。在2008年時,股神巴菲特對眾多基金經理人下戰帖表示,他願以10年為期,用指數投資(投資標準普爾指數)與主動式投資(選股投資)的經理人比操作績效。10年過去,2018年10月,與巴菲特對賭的基金經理人泰德.塞德斯(Ted Seides),眼見無法獲勝,便提早認輸,結束這場長達10年的比賽。巴菲特以10年的賭注,證實指數化投資能為投資人帶來更好的投報率。

★有哪些名人贊同指數化投資?

不只股神巴菲特,《漫步華爾街》的作者墨基爾,《快思慢想》的作者丹尼爾.康納曼、耶魯大學投資長大衛.史文森,以及領航投資創辦人約翰.柏格,都同意大多數投資人應該投資指數型基金。

★如何開始指數化投資?

1. 選一家券商或銀行開戶

2. 購買指數型基金或ETF

3. 做適當資產配置

4. 以10年為期持續投資

一場指數化投資的革命已經展開,這場投資革命最終的勝利,必定是屬於選定方向的人。

對了,艾利斯最後提醒我們:永遠不要做任何你不打算至少持續十年的事情,因為在長期持續的情況下,指數化投資效果最好!

名人推薦

指數化投資之父 約翰.柏格

《漫步華爾街》作者 墨基爾

財經作家 Mr.Market市場先生

台灣ETF投資學院創辦人 李柏鋒

財經作家 綠角

PG財經筆記版主 PG

「如何避免在股海殺進、殺出,卻落得一場空?如何穩定累積資產?很簡單,指數化投資會是方法之一。

身為一個指數化投資人,我真心推薦閱讀這本書,因為你會從這本書中學到九個不進行指數化投資的蠢理由,以及十個你一定要進行指數化投資的聰明理由,正因為這些『簡單卻不容易』的投資原則,讓我的投資之旅走在一條康莊大道上,堂堂正正賺得合理報酬。」——PG財經筆記版主 PG

「你可以廢寢忘食的努力研究戰勝指數;或是你也可以悠閒享受旅遊、與家人生活,卻也得到與指數一樣的報酬。」——財經作家Mr. Market市場先生

「對大多數的投資人而言,在時間與金錢上的最好安排,就是採取被動的指數投資。」——台灣ETF投資學院創辦人 李柏鋒

「指數化投資將投資人從主動選股的遊戲中釋放出來,讓一般投資人有更多的時間,投入自己的事業,陪伴自己的家人,過著更豐富的生活。」——財經作家 綠角

「每個投資組合與退休基金都應該投資低成本指數型基金。如果你還沒那麼相信指數化投資,也願意給查爾斯機會說服你——指數化投資是最佳的投資策略,那麼就閱讀這本精彩的書吧,這或許會是你付出最有價值的兩個小時。」——《漫步華爾街》作者 墨基爾

「指數化投資有其道理,因為指數化投資是行得通的投資法,它是唯一有效的投資戰略,能保證投資人從股票與債券市場所提供的報酬中,獲得公平的份額。」——領航投資創辦人 約翰.柏格(John C. Bogle)

「指數型基金結合了充滿智慧的學術理論與實用的常識,查爾斯.艾利斯在這本新書中亦是如此。查爾斯憑藉著熱情與才智,描繪出一幅『投資行業中的指數革命時機已然成熟』的圖像。他用故事、觀點,以及簡單的數學,來說明各種指數化投資的成功案例。對長期指數化投資者與新手來說,這是一場令人享受的閱讀。」——領航投資董事長兼執行長 威廉.麥克納博三世(Bill McNabb)

「對於希望更了解指數化投資、或對指數化投資抱持懷疑態度的任何投資人而言,這是一本必讀的書。當讀者閱讀完指數化投資的好處、令人信服的案例之後,他們會問自己為什麼沒早點成為指數化投資人。」——貝萊德指數股票全球負責人 艾米.賽爾達格(Amy Schioldager)

「指數化投資不是要變得被動;它是一個不要變得愚蠢、不為不存在的東西付錢的主動決定。」——道富集團(State Street Corporation)高級副總裁兼全球研究主管,蘇珊.鄧肯(Suzanne Duncan)

「在走向指數化投資的爭論中,查爾斯.艾利斯不僅提出強而有力的論證,還提及了他自己投資的漫長歷史。當其他人還後知後覺、勉強的接受指數化投資的智慧時,查爾斯卻已經在指數革命的前沿投入數十年的時間。他認為還試圖在投資遊戲中找取得勝利的方法,正是必敗的途徑。想確保你的家庭擁有一個繁榮的財務前景嗎?是時候加入查爾斯與他所助長的革命了。」——《如何看待金錢》作者 喬納森.克萊門茨(Jonathan Clements),

「每位投資人都相信自己的績效能優於平均水準。查爾斯.艾利斯最終說服了我,指數化投資就是能夠萬無一失實現目標的策略。他提出的壓倒性證據,就在《指數革命》一書裡。」——《康蘇樂梅克的財富之路》節目主持人 康蘇樂.梅克(Consuelo Mack),

作者簡介

查爾斯.艾利斯(Charles D. Ellis)

耶魯操盤手、全球12大投資領袖終身貢獻獎得主

世界上最受尊敬的投資專家之一。他是世界上最大的退休基金、捐贈基金,以及主權財富基金的顧問。

他在1992年加入耶魯大學的投資委員會時,耶魯擁有的資金還不到30億美元,16年後當他退休時,耶魯大學的資產總值已成長至將近230億美元!

他執掌耶魯大學投資委員會多年,並在哈佛商學院及耶魯管理學院教授投資理財課程。

曾掌管美國金融特許分析師協會,也曾服務於不同機構的投資委員會,如英國Exeter大學投資委員會、沙烏地阿拉伯的KAUST大學、美國Hollins大學、麻省理工學院的Whitehead研究所,更是美國基金管理公司領航投資的重要人物。

出版過16本書、發表過百篇文章,是資產管理業界公認最具前瞻性的12位投資理財專業人士之一。專為全球的大型公司行號及政府部門提供投資建言。著有《投資終極戰:耶魯操盤手告訴你,投資這樣做才穩賺》(大牌出版)

譯者簡介

劉奕吟

曾任投信公司產品經理、機器人投資顧問公司研究員,目前為自由工作者。譯有《FinTech金融科技聖經》(合譯)。

推薦序 指數革命已在發生 墨基爾

推薦序 指數化投資,讓你在時間與金錢上做最好的安排 李柏鋒

推薦序 你不該錯過的投資革命 綠角

譯者序 指數化投資讓巴菲特贏得十年賭局 劉奕吟

自序

前言

謝辭

第一部 超過五十年的指數學習

第1章 長達半世紀的漫長投資之旅

第二部 十個進行指數化投資的好理由

第2章 理由1:全球股市劇烈變化,「擊敗市場」愈來愈困難

第3章 理由2:「指數化投資」表現優於「主動式投資」

第4章 理由3:降低你的投資成本

第5章 理由4:讓你更專注在重要的投資決策

第6章 理由5:輕省稅務

第7章 理由6:省下更多操作成本

第8章 理由7:可分散投資風險

第9章 理由8:可避免管理風險

第10章 理由9:不被市場先生的把戲左右

第11章 理由10:空出更多時間,去做更重要的事

第12章 投資專家建議: 大多數投資人都應該進行指數化投資

附 錄 A 「Smart Beta」適合投資嗎?

附 錄 B 如何開始指數化投資?

附 錄 C 指數型基金是如何被管理的?

推薦序

你不該錯過的投資革命

工業革命革新了生產方式,為我們帶來富足的物質生活。法國大革命以來的民主風潮,改變了政治運作方式,讓民主與自由成為普世標準。

在投資界,有一個同等重要的改變正在發生,那就是指數化投資革命。

本書作者查爾斯正是掌旗先鋒之一。

一九七四年,諾貝爾經濟學獎得主保羅‧薩繆森(Paul Samuelson)發表〈判斷力的挑戰〉(Challenge to Judgment)一文,公開懷疑主動投資。一九七五年,本書作者發表〈輸家遊戲〉(Loser's Game)一文,陳述為何主動投資已經變成一個輸家的遊戲。同年,領航投資(Vanguard)創辦者約翰‧柏格發行全球第一支可供一般投資人使用的指數型基金——領航標普五百指數基金。開啟了指數化投資的時代。

指數化投資從一開始的不被認同,廣受批評,甚至被同業嘲笑:「誰會要平均的績效?」到了二○一七年,美國資產管理業界年度報告《投資公司白皮書》(The Investment Company Factbook)卻指出,二○一六年美國主動型基金業者流失四千兩百六十億美元的資產,指數型基金則是流入一千九百七十億美元。

愈來愈多投資人體會到指數化投資的優勢,紛紛加入。

我自己也是受益者。從二○○六年底投入美國全市場指數型基金以來,我完整的參與了美國股市從二○○七年以來的報酬。其中雖經歷二○○八年金融海嘯的下跌,但指數化投資的觀念讓我有堅持下去的決心,順利通過考驗,沒有賣在低點。(其實當時持續投入的資金,從今天看來,正是獲利最豐的部位。)

我看財報嗎?不看。

我看線圖嗎?也不看。

我完全都不用做這些研究,就可以用很低的成本,直接取得市場報酬。這就是指數化投資的效用。

而那些認真研究,哪些股票值得買,哪些股票該賣出的專業基金經理人呢?

根據標普公司的報告SPIVA,他們大多被指數打敗。也就是說,指數化投資不僅讓投資人參與市場,取得市場報酬。它也讓投資人避免了因為想取得更好報酬,去從事主動投資,結果反而落後市場的悲慘結局。

指數化投資將投資人從主動選股的遊戲中釋放出來,讓一般投資人有更多的時間,投入自己的事業,陪伴自己的家人,過著更豐富的生活。

但這個重大革新,許多台灣投資人一無所知。台灣市面上仍充斥著高費用主動型基金。許多投資人一開始接觸投資,就會看到﹁選好股賺大錢﹂這類主題的主動投資書籍。

為什麼?

因為低成本指數化投資對金融業者相當不利。

指數化投資因為只要複製市場證券組成,所以只能收較低的經理費,對基金公司不利。指數化投資會長期持續持有市場上全部或大多數證券,少有買賣。這降低了證券交易費用,對證券業者不利。許多指數型基金是免佣金的設計,行銷業者從中根本分不到任何收入。也因此,指數化投資革命成為許多金融業者抵抗的趨勢。臺灣到今天,當地業者引進的幾乎全部都是高費用主動型基金。

三不五時,你就會在財經媒體看到﹁指數化投資過熱﹂的報導。(但你是否覺得奇怪,為什麼從來沒有看到「主動投資過熱」的報導。)

他們深怕投資人加入指數化投資的行列,讓他們沒錢賺。

但我們想問的是,是金融業者為投資人服務,還是投資人要為金融業者服務?

是否為了要保障業者的收入,台灣投資人必須繼續使用高成本主動型基金,繼續從事徒勞無功的主動選股,拿到比較差的報酬?

一個可以讓我們一般投資人取得更好成果的投資方式,為什麼還有那麼多投資人不知道?為什麼我們在市面上看不到這些工具?

投資朋友,指數化投資革命是你最該瞭解的新世代投資概念。

當你懂得這個概念,你不僅會將自己從輸家遊戲中釋放出來,你也擺脫了投資人為金融業者服務的顛倒關係。

這樣一來你的報酬就會更好,也能讓業者為你服務。

指數化投資革命行列,歡迎你的參與。

財經作者 綠角

指數革命已在發生身為一輩子都相信指數化投資的人,我很高興能在這本書中表達我的支持。《指數革命》(The Index Revolution)這本書不僅是過去四十年來指數化投資的成長歷史,也是我對那些可能接受這種革命性投資組合管理方法的人的一種呼籲。如果你仍然被高成本、主動式管理的共同基金所吸引,或更糟糕的是,你選擇投資避險基金,那麼查爾斯.艾利斯在本書所提的簡單論點,以及他個人的神奇軼事,應該能讓你排除心中疑慮,肯定指數化投資是一種極佳的投資策略,每個人都應該以指數型基金(index fund)作為他們投資組合的核心。每年,共同基金都會自豪的宣稱「今年將是選股者的市場(stock-pickers' market)」。他們可能會承認,過去一年,投資簡單的指數型基金是可行的,但他們也會聲稱,接下來的一年,大家將會看見專業投資管理能發揮他們的價值。如同二○一五年《巴隆週刊》(Barron's)的封面故事報導,「主動式」投資組合經理人將「奪回他們失去的榮耀」,甚至在二○一六年也報導同樣的封面故事。又如二○一四年初,《華爾街日報》所刊登的一篇文章,這篇文章預測二○一四年會是選股者的市場。基金經理人總會用許多陳詞濫調來推銷他們的高價服務,而「選股者的市場」就是他們最愛使用的說辭之一。但是一年又一年過去了,結果卻是低成本指數型基金證明了它們的價值:它們才是最佳的投資方式。指數化投資無論在牛市或熊市都表現良好。主動式管理則不然,因為沒有人可以持續看準進出市場的時機,當市場下跌時,主動式管理不會降低持股來保護你的資產,當每檔股票報酬率不一(呈現不同程度的分散性)時,就沒有證據能支持「主動式經理人會做得更好」的說法。另外,在升息期間,指數化投資也不會表現得更差。雖然每年都會有一些主動型基金可以擊敗市場,但你想從這麼多基金中找到那些賺錢基金的可能性很低,而且很少有共同基金能一直維持高報酬率。真實情況是,在某一年是「表現優於市場者(outperformer)」的基金,並不能保證自己下一年也會是贏家。事實上,共同基金評等公司晨星(Morningstar)發現,他們根據過去績效所做出的評級,對未來報酬率的預測沒有幫助。他們的五顆星評等基金(表現最佳的基金),實際上可能在隔年表現得比一顆星評等基金(評等最低的基金)更糟糕。

100張圖學會外匯操作:「聖杯戰法...

100張圖學會外匯操作:「聖杯戰法... 飆股的長相:一根K線就能賺價差,比...

飆股的長相:一根K線就能賺價差,比... (漫畫)股市之神是川銀藏

(漫畫)股市之神是川銀藏 楊忠憲教你 指標與線型實戰(一)DVD

楊忠憲教你 指標與線型實戰(一)DVD 魔法K線投資學PARTⅡ

魔法K線投資學PARTⅡ 人人都能學會技術線型+多空反轉DV...

人人都能學會技術線型+多空反轉DV... 股市之神是川銀藏 增訂版(漫畫)

股市之神是川銀藏 增訂版(漫畫) 班照上、股照炒 100張圖學會股市...

班照上、股照炒 100張圖學會股市... 權證小哥教你十萬元變千萬

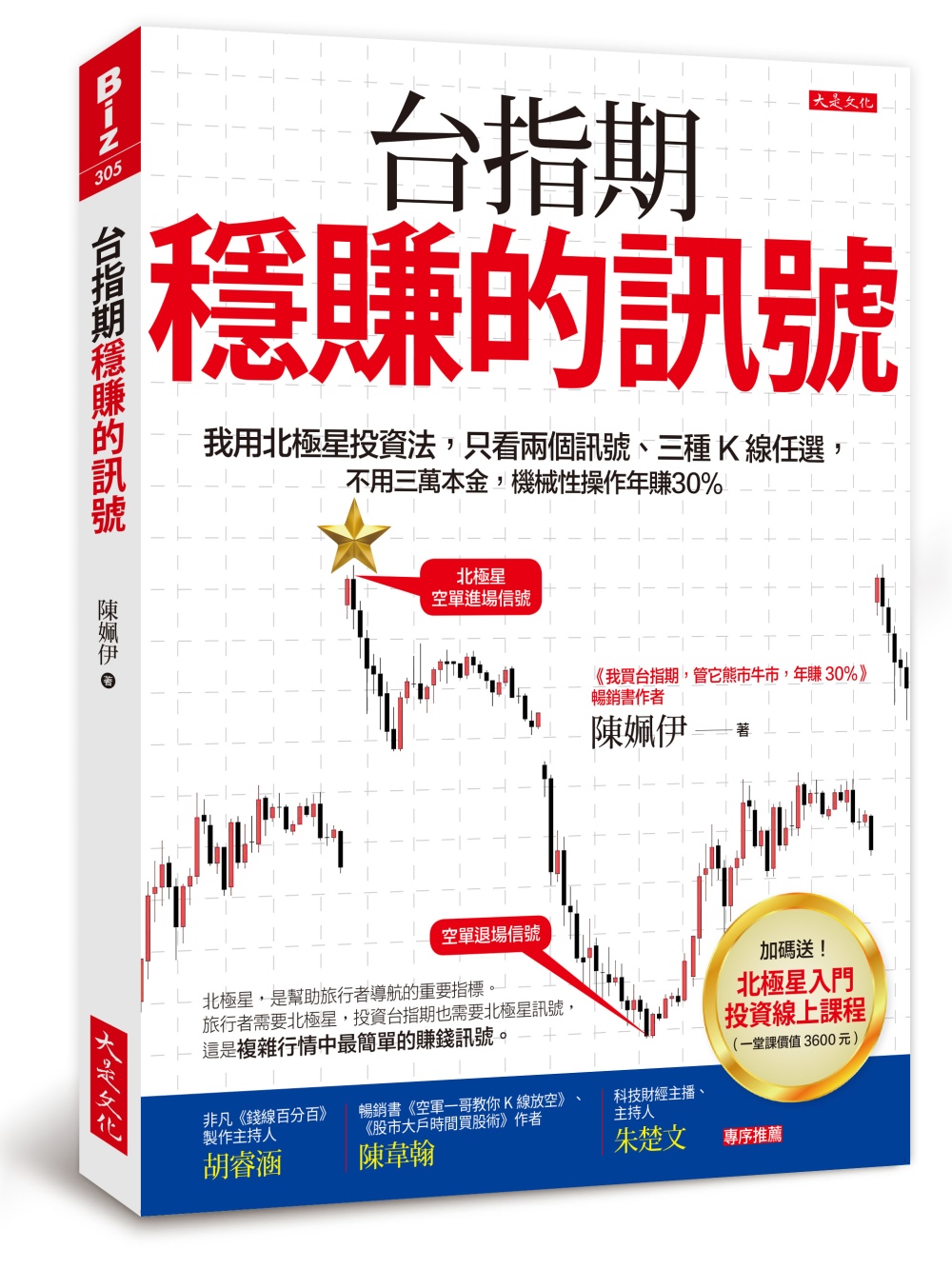

權證小哥教你十萬元變千萬 台指期穩賺的訊號:我用北極星投資法...

台指期穩賺的訊號:我用北極星投資法...