像投資大師一樣思考:避開價值陷阱,只買好公司 | 被動收入的投資秘訣 - 2024年11月

像投資大師一樣思考:避開價值陷阱,只買好公司

沒有華爾街背景,也能打敗S&P 500指數!

亞馬遜4.5星評價,81%評鑑者給予5顆星最高分

《財星》(Fortune)、《富比世》(Forbes)、《巴倫周刊》(Barron's)等知名財經媒體均曾特別報導本書作者田測產(Charlie Tian)博士

在美國,價值投資人必定知道,且經常造訪的網站——價值投資網站(GuruFocus)每日到訪人數達4萬人次、每年有2萬1,000名付費會員,甚至包含操盤10億美元以上的基金經理人皆是會員之一。此一網站的創辦人是一位華裔物理學博士,但從沒待過華爾街,他的名字是田測產(Charlie Tian),即為本書作者。

田測產原先也不曾想過自己會成為專職投資人,他攻讀物理學多年,擁有30多項光纖和雷射領域的專利,並於一間光纖通訊公司工作。一開始他只是跟著網路熱潮買進光纖股,並認為自己能憑著專業選股、賺進大筆獲利。沒料到他甫進股市1年便遇到網路泡沫破滅,最後以大賠90%收場。然而,這也成為他人生、職涯的轉捩點。

網路泡沫後,田測產全心鑽研價值投資大師——彼得.林區、華倫.巴菲特等等的著作,並建立GuruFocus網站與價值投資人分享大師的智慧,以及企業與市場的最新情報,此一網站因資訊豐富,旋及大受喜愛,並成為價值投資最重要的分享平台之一,田博士本人也因網站的成功,毅然辭去科技公司的高薪工作,專心致力於經營網站。除了GuruFocus大受歡迎,曾經是股市敗將的他,也因此翻身成為贏家,其個人投資績效近5年平均報酬率高達20.69%,遠勝同期標準普爾500指數的15.79%。

在此書中,田測產將闡述,投資人為何該「只買好公司」?如何才能找到真正的好公司?如何評估買進好公司的合理價?以及為什麼便宜的股價可能是「價值陷阱」?投資人將跟著作者,一起實際貫徹巴菲特的投資理念,堅持投資好公司,以合理的價格買進,並持續學習,相信讀者最終就能像大師一樣成功投資。

好評推薦:

「如果你想像大師那樣投資,非讀本書不可。書內充滿真知灼見,而且提醒你什麼事情該做、什麼事情不該做。」——維特里提.卡茨尼爾遜(Vitality N. Katsenelson),投資管理聯盟公司(Investment Management Associates, Inc.)資訊長

「對任何有抱負的選股人來說,《像投資大師一樣思考:避開價值陷阱 只買好公司》是有價值的資源,而且不管是新手還是經驗豐富的投資人,都能讀得很投入。」——史考特.費倫(Scott Fearon),暢銷書《行屍走肉公司》(Dead Companies Walking)作者

「如果你已是價值投資的信仰者,那麼我相信你也會與我一般感到欣喜,因為大師們的智慧,是值得我們用一生的投資旅程,反覆品味,但感受卻每每不同!」——追日Gucci,「追日Gucci投資美股享受生活」部落格版主

「如果你已經看過很多本巴菲特投資法的書,這一本書仍值得你收藏,它強調細節,告訴你評價計算的參數及提供你檢核表,讓你挑出好公司。」——薛兆亨,財報專家

「如果你渇望獲得投資的超額報酬,也願意為這個付出學費和代價,進而擇時又擇股,那這本書就有可觀之處,倒不完全是作者物理學博士的背景,最主要的是,他對問題的深入探討。」——闕又上,美國又上成長基金經理人

作者簡介

田測產(Charlie Tian)

田測產博士是價值投資網站GuruFocus.com創辦人兼執行長。他製作這個網站的價值篩選器、策略和研究工具,每月超過50萬投資人、大學教授及學生,甚至基金經理人都在使用。《財星》(Fortune)、《富比世》(Forbes)、《巴倫周刊》(Barron's)曾特別報導田博士。他在創立GuruFocus之前是物理學家,以及30餘項美國專利的發明人。

致謝

導讀

第1章 大師

第2章 超值投資及它的內在問題

第3章 只買好公司!

第4章 再次強調,只買好公司;而且,知道去哪裡找它們

第5章 以合理價格買進好公司

第6章 買進好公司:檢核單

第7章 失敗、錯誤和價值陷阱

第8章 被動性投資組合、現金水準,以及績效

第9章 如何評估公司

第10章 市場週期與估值

後記

推薦序

書的起源從作者田博士作為光纖與雷射的專家,歷經了網路泡沫的狂熱時期,並遭逢大筆損失說起。正如作者提及他的研究領域之父牛頓博士,也曾散盡家財於17世紀的南海泡沫之中。牛頓創建一整套古典物理理論,卻無法克服貪婪和恐懼的情緒。他後來寫道:「我能計算星辰運行,卻沒辦法計算人的瘋狂。」

沒有人在投資生涯一開始,便能具備完全成型的投資理念,因為理念一定是隨著時間,在過程中來回調整無數次,將各式各樣不同來源的想法長期累積淬煉而成。如果沒有從失敗中汲取到經驗與教訓,不可能發展出有效的投資理念。同樣的,作者也從泡沫幻裂中緩過神來,並潛心向大師們學習投資智慧,林區、巴菲特思考商業、公司的方式,馬克斯( Howard Marks)思考市場週期和風險。並以自身成功的投資經驗,分享讀者關於投資是可以學習的,當然想成為更好的投資者,沒有捷徑或華麗的戲法,僅能憑藉知識不斷累積與辛勤的付出,方可對自我的決策產生信心,帶著一份堅定的信念以抵抗市場狂喜與紛擾的時期。

在向大師們學習之後,作者開始將目光聚焦在好公司上,書中詳細的從質化與量化角來剖析好公司的特徵。

好公司是指透過營運,能讓企業價值持續成長,其明天的價值,高於今天。而一家企業會不會是否會成功,更關鍵的企業的特質,而非是誰在經營。

這類好公司常見的特徵為其產品或服務看起來平淡無奇,且消費者採購週期短,產品演進的速度也更為緩慢,使其有時間能專注在該商品改善上,不斷提升消費者體驗與養成品牌忠誠,甚至建立起消費者的使用習慣,進而擁有強大的訂價能力。

而在量化分析部分,作者也提出豐富的研究數據來佐證如何以幾個重要數字來辨別好公司,包含了獲利年數、營運利潤率、資產少、投資資本報酬率、營業收入和盈餘持續成長。

此外,本書也會告訴你在各種產業:金融、原物料、能源、消費循環、零售與健康照護之中,哪些產業更容易孕育出價值能夠不斷提升的好公司,這些量化與產業分析就留給作者慢慢來告訴你!

當然,無論一家企業的品質再高,以過多的溢價購買,都會嚴重侵蝕長期的報酬。因此除了買進好公司之外,仍須謹記以好的價格購買,這也是當你找到一家好企業時,不可忽略的最後一個步驟。一旦少了價值作為錨點,價格的單獨存在便不具有意義,在此書中也有多個章節特別討論多種評估價值的方式。

假如你是初入價值投資的讀者,那麼本書的作者將大師們的知識內化之後,把那些重要的事一一細數給你,可以為你築起紮實的基座;同樣的如果你已是價值投資的信仰者,那麼我相信你也會與我一般感到欣喜,因為大師們的智慧,是值得我們用一生的投資旅程,反覆品味,但感受卻每每不同!

文◎追日Gucci

推薦序

我知道GuruFocus是從Allan那邊推薦的,該網站相當完整,每個月超過50萬投資人,以及世界各地超過100所大學的教授和學生都在使用。當我知道本書作者田測產博士是價值投資網站GuruFocus.com創辦人兼執行長時,我立刻就回信給《Smart智富》月刊編輯願意接受撰寫本書推薦序的邀約。

「只買好公司!」堅持投資好公司,以合理的價格買進,並持續學習。你真的就能像大師一樣進行投資。是這本書的核心。

可是中間有很多眉角,沒有這些細節,好的理念終究是理念,無法落實在日常的投資上。

本書分為3部分。第1部分聚焦在去哪裡尋找風險較小、報酬較高的公司。第2部分談如何評估這些公司、如何找到它們可能的問題,以及如何避免犯錯。第3部分進一步探討個股估值、整體市場估值和報酬。全書會採用許多淺顯易懂的個案研究和真實例子。

首先要找出好公司,作者強調盈餘、盈餘、盈餘,這是服膺彼得林區的價值觀,一家公司的盈餘,和它相對於盈餘的股價,到目前為止,作者認為仍是決定那支股票是否為好投資的最重要因素。利潤率較高的公司,會贏過利潤率較低的公司。利潤率正在增加的公司,會勝於利潤率正在下降的公司;因此,林區偏愛利潤率較高的公司,而較不愛利潤率較低的公司,一點不叫人驚訝。

除了盈餘外,作者對於好公司在第3章有詳細的介紹,作者認為好公司是指透過營運,能讓價值持續成長的公司。它明天的價值,高於今天。和平庸企業的價值越來越差不同,好企業的價值會成長,而且不斷有這樣的表現。那種公司的價值愈升愈高,而且,時間是它的朋友。

作者認為聰明的投資者買進好公司因為:不必操心進出時機、放寬對買進價格的要求、不會有資本永遠虧損的風險、晚上睡得更安穩。

至於如何判斷是否為好公司,作者人為有3個標準可以進行測試:

1. 這家公司是否不管景氣榮枯,都能持續以亮眼和穩定的利潤率獲利?

2. 這家企業是否資產少,但資本報酬率高?

3. 這家公司的營業收入和盈餘是否持續成長?

這些概念看起來好像老生常談,但是書裡面有講一些細節,可以讓讀者更實務的落實在平日的投資決策上,例如過去10年獲利的公司,讓投資人賠錢的機率是6%;如果我們要求持續獲利,維持10年營運利潤率為20%,美國就只有429家或12%的公司合格。非常少公司能達成長期平均ROE高於15%的成績。能達成的公司,可以給它們股東遠高於平均值的報酬。好了不能再透露了,這是本書所介紹的秘訣。

挑到好公司後,如果就買進有沒有關係,其實也還好,可口可樂。這支股票在1998年中,以經股票分割調整後、43美元的價格交易。18年後的今天,它的交易價格低於43美元。可口可樂是一家出色的公司。巴菲特在1988年買進它。1990年代,它的投資資本報酬率高於30%。但從1998年中到今天,這支股票沒有變動多少。因為這支股票當時估值過高,1998年中,這支股票的交易本益比是95倍。這18年來,投資人獲得的唯一報酬是股利,每年平均只有區區2%。波克夏海瑟威擁有的4億股可口可樂股票,18年前價值170億美元,今天的價值仍是那麼多。顯然挑到好公司後還是要以合理的價格買進,這個部分就是要評價了。

這本書強在細節,和其他書一樣,大家都有用折現現金流量評價,但是這本書告訴你很多參數的設定,例如兩階段現金流量折現法,第1階段的盈餘成長率不能高於20%,第2階段的盈餘成長率為4%,書裡會告訴你為什麼。是否可以用折現現金流量評價呢?書裡有介紹一個預測性等級,只有成長穩定的公司才適用,預測性等級高的公司例如企業績效波動大的公司則不適用。同時書裡面的折現現金流量評價,就是用巴菲特的喜詩糖果作為範例,證明巴菲特當時買進的價格符合折現現金流量的評價,也說明當時折現率用25%的原因。當然其他評價方法例如本益比法、股價營收比、股價淨值比的評價,書中也都有介紹。

本書最有價值的地方,就是給予認同巴菲特投資原則的投資人很多細節,以及檢核表,讓讀者照著書裡面的參數細節及檢核表,可以自己篩選好股票,並可以一步一步地進行評價,讓你可以用合理的股價買進好公司,讓好公司的價值一直成長,享受時間是你的朋友的投資樂趣。

最後本書作者強調,不要買那些菸屁股公司,不要買景氣循環股,要買好公司,而且要用合理的價格買進好公司,至於大盤是否過高或過低,價值投資者是著重個股而不預測市場,但是作者在第10章還是用了席勒本益比、巴菲特指標和內部人士趨勢3個方法來評估市場的高低點。因為作者認為即使對不太注意整體市場的價值投資人來說,這些事也是很重要的:(1)長期來說,股票市場總會上漲;(2)股票市場有週期;(3)當期市場估值較高,會導致未來的報酬率降低,反過來說也是一樣。對這些原則了解得當,在市場表現十分極端時,是相當有用的。

如果你已經看過很多本巴菲特投資法的書,這一本書仍值得你收藏,他強調細節,告訴你評價計算的參數及提供你檢核表,讓你挑出好公司。

文◎薛兆亨

推薦序

老美常說,「這是不同的遊戲規則」, 同樣是運動,不同的球賽有不同的規則 ,一旦錯用,結果大不同, 投資亦然,對一個投資者,我認為第一問應該是,什麼樣的投資方式適合你?是被動投資還是主動型投資?如果是被動型投資,那麼利用參與整個股市的ETF指數型基金,再配以不同的資產,如公債,房地產信託,商品和現金來達到穩定中成長的策略應該說適用性最廣,如果是,那這本主動型投資的書,很明顯的就不適合你了。

但如果你渇望獲得投資的超額報酬,也願意為這個付出學費和代價,進而擇時又擇股,那這本書就有可觀之處,倒不完是作者物理學博士的背景,最主要的是,他對問題的深入探討。

一般人誤以為價值學派和成長學派涇渭分明,而事實上作者對投資大師彼得林區,和巴菲特的推崇,也透過其深入的了解,提出了成長學派依然也有其價值的估算方法,沒有成長哪來的價值?

本益比和成長率的關係,投資大師彼得林區在選股戰略一書中有重要論述,但許多人可能未必好好探究彼此的關係,和二者最佳的組合性,而用心的讀者就會發現作者在這方面的闡述,有融會貫通之後的提醒,這是非大師親自提筆,但卻有翻牆一窺大師堂奧之妙後的心得札記,得以貼近大師,重要的是加上了作者的註記,有時候反而可以突顯作者觀察的價值所在。

舉例來說,降低購買成本,有些人會使用股票賣權的賣出(Sell Put)來獲得額外的保費,進而降低成本,作者用心的找到了巴菲特2008年買進柏林頓北方聖塔菲鐵路(BNSF)股票時,就是用了這樣的操作, 這個做法為巴菲特帶進了超過13%的保費收入,但這種做法也絕不是萬無一失,作者在這個案的提醒,就值得讀者反覆推敲演練,學成了有巴菲特這一招的身手,那就已是物超所值了。

當然書中涵蓋的內容頗多, 隨手拈來都有許多值得關注的議題,例如所謂的「價值陷阱」, 「如何評估公司」,「 市場週期」等等,原以為非大師所寫的投資筆記,在坊間這麼多書出版之後,應該多有重複雷同之處,但不同的作者總能發現大師理論下的靈活運用,看來主動投資者的書櫃上,永遠少一本投資筆記,直到有了你自己穩定獲利的系統交易為止,獨學而無友,必孤陋而寡聞,這話依然適用於投資的精進路上!

文◎闕又上

導讀

來到美國之前,我不曾想過會陷入股市狂熱之中,進而急劇改變我的職涯,並完全改變我的人生。我熱愛並攻讀物理許多年,而且認為有一天我會成為物理學教授。我不曾和股市有過任何瓜葛。

1998年的夏天很熱,即使在德州也一樣。我到德州農工大學(Texas A&M)物理系,研究同樣很「熱」的領域:光纖和雷射。當時正值網際網路和電信業大幅擴張,和科技榮景息息相關的每一件事都很熱,和光纖有關的每一件事也都很熱!

那時候,我已經有北京大學雷射和光纖領域的物理博士學位。能在潛力似乎無窮盡的領域中做研究,讓我十分興奮,而且我發現,市場很需要像我這樣的人。不到兩年內,我受聘進入一家光纖通訊公司服務,不久,它的股票就公開上市,業績也蒸蒸日上。這家公司急劇擴張辦公室,並額外雇用數百名工程師。最吸引人到這家公司服務的福利,是它的認股權。當時,我對認股權是什麼毫無概念—只知道它們很值錢!

每個人都在談論股票和認股權。這聽起來很有趣,而且,也能讓我賺錢!我告訴自己去買股票。我要去買光纖股!

我覺得自己占有優勢。畢竟,我已經研究雷射和光纖許多年。我發表過許多研究論文,最後也在這個領域得到32項專利。我十分清楚光纖是怎麼運作的。

我也認識那些光纖公司。我在工作上使用它們的產品,對它們的需求也十分龐大。網際網路流量正在急速增加,網際網路容量和光纖網路的需求,預期每年會成長1,000%。環球電訊(Global Crossing)等公司正在跨洋鋪設光纖。世界通訊(WorldCom)正在主辦令人振奮的兆位元組挑戰(Terabyte Challenge),把每秒1兆位元組的頻寬,擠進單一一條光纖之中。光纖網路容量的需求,似乎永遠會以倍數成長。

分析師寫道,在1兆美元的市場中,沒有人會賠錢。這些光纖公司的股票,3個月內就漲為2倍,而且,每一家股票即將公開上市的光纖公司都是這樣。

我開始大買特買。2000年,我買進新焦點(New Focus)、光聯通訊(Oplink)和康寧(Corning)等光纖公司的股票。光纖業中學會新把戲的老狗康寧,開始製造用於光纖網路的光纜。這檔股票沒有叫我失望,很快就漲為2倍多一點。康寧的表現十分出色,事實上,這檔股票後來以3:1的方式分割。真是有趣!

不過,我後來才發現自己很幸運,因為當時還沒有很多錢可以買股票。

血流成河

這場歡宴並沒有持續很久,而且,我太晚才到。

在沒有意識到的情況下,我的雇主業績變差了。2000年底,公司已悄悄遣散約聘員工和臨時員工。後來才知道,我們的最大客戶—世界通訊和環球電訊本身出了問題,已經停止買進設備。

然後,是911恐怖攻擊,一切戛然而止。我公司的營業額,比前一年少掉80%,而世界通訊公司也瀕臨破產邊緣。所有的新產品開發叫停,我的公司開始大舉裁員。不到2年的時間,公司裁撤超過75%的員工,呈現苟延殘喘的景況。包括我在內,仍然留在公司的人,皆覺得有工作是件幸運的事。不再有人提起認股權。公司的股票首次公開發行(Initial Public Offering, IPO)計畫早就永遠束之高閣。

那麼,我買的光纖股到底出了什麼事?圖1是2000年1月到2002年底的康寧股價走勢。我在2000年1月,以每股約40美元的價格(經股票分割調整)買進這檔股票。大約9個月後,股價漲近3倍,一路漲到110美元。然後,開始下滑。有一陣子我不以為意,因為獲利仍然可觀。當然,它不是直線下墜,而是有起有落。這些起伏給了我希望,我不斷告訴自己:它會回升的。接著,到了2001年,隨著電信業的壞消息頻傳,跌勢加劇。2001年中,這檔股票讓我的投資損失一半。我繼續抱著它坐雲霄飛車,一路摔到谷底。

我買的光聯股票表現更差。我以IPO價格買進,認為它會如同華爾街的預測,在3個月後漲為2倍。結果事與願違。光聯的價格幾乎不曾漲到IPO價格以上。當然,它的走勢也起伏波動,給了我希望。

看著我的股票帳戶餘額,心好痛,所以我不再去查看。取而代之的,我開始閱讀彼得.林區(Peter Lynch)寫的《征服股海》(Beating the Street)。我慢慢了解,對我來說,那些光纖股是糟糕的投資,所以,我在2002年第4季棄子投降,以超過90%的虧損,賣出所有的股票,正好在價格跌到谷底之際,實際上,這時反而成了遠比從前要好的投資進場時機,我會在第2章解釋這件事。

那斯達克(Nasdaq)花了大約15年的時間,才回到2000年的高峰。2016年6月,即使經過那麼多年,道瓊美國電信類股指數(Dow Jones U.S. Telecommunications Index)也只比2000年高點的一半稍高一點。

這就是一個產業從榮到枯的過程。泡沫破滅了。我後來才得知,這種榮枯循環,在歷史上曾經一演再演許多次。

泡沫

經濟學教授高伯瑞(John Kenneth Galbraith)在他寫的《金融狂熱簡史》(A Short History of Financial Euphoria)一書中,細數1600年代初以來所有的投機性泡沫。他表示,金融記憶「短暫得驚人」,而且定義泡沫是一旦有新事物出現,以及有充裕金錢可作為財務槓桿時,人類的投機行為所創造出來的。

馬克吐溫說:「歷史不會重演,但總會重複它的節奏。」原來,光纖泡沫只是以前有過的泡沫的另一個「節奏」。

第一個有紀錄的經濟泡沫,是1630年代末荷蘭的鬱金香狂熱。熱到最高點時,任何一顆鬱金香球莖要價,相當於技術性勞工好幾年的收入。人們賣掉土地和房屋,一頭栽入鬱金香市場投機。另一個驚人的歷史性泡沫,和南海公司(South Sea Company)的股票有關。這家公司在18世紀初創立,獲准壟斷南海的貿易,以交換承擔英格蘭的戰爭債務。投資人喜愛獨占的吸引力,於是,這家公司的股價開始上漲。就像任何一種泡沫一樣,高價推升價格漲得更高,連牛頓爵士(Sir Isaac Newton)也禁不起投機熱潮的誘惑。1720年,牛頓投資一小筆錢於南海公司;幾個月之後,他的投資增為3倍,因此賣掉持有的部位。但股價繼續以更快的步調上漲。牛頓後悔賣得太快,只能眼睜睜看著他的朋友迅速致富,於是,他把全部的家當押下去,以他所賣價格的3倍再度進場。價格確實繼續上揚了一段時間,但緊接著就崩跌了。1720年底,牛頓賣掉持有的部位,承受很大的虧損。不到一年,牛頓虧損2萬英鎊,畢生的積蓄付之流水。

即使身為歷史上最聰明的人之一,牛頓也逃不掉泡沫的蹂躪。從一顆掉到頭上的蘋果就能受啟發,而創建一套古典物理理論的他,卻無法克服貪婪和恐懼。他後來寫道:「我能計算星辰運行,卻無法計算人的瘋狂。」

曉得我的學術研究領域之父,曾和我一樣,在股票泡沫虧損那麼多錢,是件相當有趣的事。但這並沒有讓我感覺比較好。

就人們對新事物的貪婪、充裕的資金和財務槓桿來說,光纖泡沫和過去的所有泡沫沒有兩樣。和以前的泡沫一樣,網際網路爆炸性的成長,人們的投機心理油然而生,預期光纖網路的需求也會爆炸性增長。因此,可望從建立光纖網路,賺進可觀的金錢。世界通訊和環球電訊等公司紛紛舉債,以建立光纖網路,並在每個地方鋪設光纖。這使得光纖網路設備的需求增加。北電(Nortel)和我以前的雇主阿爾卡特(Alcatel)等設備供應商,業務扶搖直上。它們大量投資在產品開發和製造產能上,進一步推動光纖組件的需求。因此,數百家光纖組件公司在矽谷冒出。

資金是無限的。用PowerPoint投影片報告,就可以爭取到數百萬美元的投資資金,讓你的新創企業繼續運轉下去。2001年初,我參加光纖通訊研討會(Optical Fiber Communication Conference)時,迎面而來的,是堆積如山的免費筆,你想要多少,就能拿多少。各家公司使出渾身解數,贈送各式各樣的新奇玩具給任何經過他們展覽攤位的人。這是2001年3月的事。那斯達克指數當時已從一年前的高峰滑落60%以上,但光纖公司依然狂熱。

和沒有營業收入的網路公司(dot-com companies,編按:此指網路泡沫時期的公司)不同,光纖公司有收入。2001年,光聯的營業收入是1億3,100萬美元,虧損2,500萬美元。不過,頻寬的需求成長得不夠快。像我這樣的人,過度投資和研發電信技術,所創造出來的產能,遠高於網際網路流量的需求。產能過剩和基礎設施設立過多,急劇壓低資料傳輸的成本。我們現在可以把遠多於從前的容量擠進單一一條光纖,而市面上有太多光纖。資料流量價格崩跌,廠商鋪設的光纖有97%無人使用。世界通訊和環球電訊發現它們無法償還債務,被迫宣告破產。整個產業的底部塌陷。到了2002年,光聯的營業收入降為3,700萬美元,虧損7,500萬美元。我前雇主的虧損,占營業收入的80%以上,而且,在接下來的幾年內,許多電信設備公司倒閉了。這個產業再也沒有復甦過,和鬱金香球莖市場很像。

你可能認為,人類會從過去的泡沫中學習,但其實,泡沫的創造不曾停止。在泡沫的擴張階段,有4種一再現身的參與者類型:

1.普通人:這些人會對新點子感到興奮,但對市場相當陌生。他們覺得自己好像遇到什麼好事,也因為親朋好友紛紛致富,就覺得自己應該一頭栽進去。我曾是這些人中的一個,牛頓爵士也是。牛頓在世時,普遍被公認為當世最聰明的人,但在股市中,他只不過是個普通人。

2.聰明人:這些人看出有什麼事情不對勁,但認為他們能算出泡沫何時會破掉。他們會搭乘順風車,一路衝上高峰,然後試圖趕在其他人之前出場。就像巴菲特在2007年致股東信中打趣說的,2000年代初的網路泡沫破滅之後,矽谷的車子防撞桿流行貼一段文字:「拜託,上帝,只要再一個泡沫就好」。不久,他們真的得到一個了。這次是在房地產市場,而我們都知道那件事是怎麼收場的。

3.放空者:這些人看出事情不對勁,以及正在發生的事難以持久。股價過高,所以,他們借股票賣出以放空,希望以便宜許多的價格買回來,或者,如果公司破產,就根本不需要買回來。但接下來,他們開始感到痛苦了。股價繼續上漲,空頭賠掉愈來愈多錢。就像經濟學家凱因斯(John Keynes)指出的:「市場不理性的時間,可以遠長於你我周轉資金的能力。」這件事發生在最有名的投資人之一喬治.索羅斯(George Soros)身上,而這個人曾擊潰英格蘭銀行。

1999年初,索羅斯的基金大舉放空網際網路股。他見到泡沫正在成形,曉得網際網路狂熱會結束得灰頭土臉。但隨著狂熱不斷蓄積力量,到了1999年中,他的基金虧損20%。雖然他明知網際網路泡沫會破掉,還是買回借來的股票,軋平空頭部位。這還不夠,在績效的壓力之下,他轉而和自己知道的、該做的正確事情對作,變成下一類的泡沫參與者:強迫型買家。

4.強迫型買家:這些專業投資人被迫參與泡沫,主要是承受必須繳出短期利得的壓力。不涉足下一件大事(the Next Big Thing),會使他們看起來跟不上時代,因而丟掉工作或者客戶。索羅斯在軋平網際網路股的空頭部位之後,覺得無法親自買進那些股票,於是,找人來為他做這件事。結果,投資組合充滿他痛恨的網際網路股。不只如此,為他效力的那位新人,還同時放空「舊經濟股票」。結果奏效。到了1999年底,索羅斯見到他的基金績效一路回升,年底以上漲35%收場。問題是在幾個月之後,索羅斯預言的網際網路泡沫破滅成真,他發現自己再次轉錯方向。

看出泡沫,決定敬而遠之,轉而等候機會的人,以前是、現在也是真正的聰明投資者。但他們的日子不見得比較好過,尤其是如果他們管理的錢,是別人的錢。巴菲特曾被認為「失去他的魔力」。對沖基金傳奇人物朱利安.羅伯森(Julian Robertson),在投資人因為他不碰網際網路股,而撤回資金之後,他管理的基金績效急轉直下;就在泡沫開始破滅之際,他關閉了基金。最理性的價值投資人之一唐納.亞克曼(Donald Yacktman),因為投資人贖回,基金資產虧損90%以上。基金董事會要他走人,他只好靠委託書爭奪戰,協助他留在他掛名的基金中。FPA新月基金(FPA Crescent Fund)出色的年輕經理人史帝文.羅米克(Steven Romick)運氣比較好。雖然85%的基金遭到贖回,他猜想這剩下的15%受益人,「忘了他們曾投資這檔基金」,結果保住了飯碗。

那些堅持自己的信念,度過艱難時光的人,是我心目中真正的投資大師。在網際網路和光纖泡沫之後的年頭中,我拜讀這些大師寫的每一個字。他們的教誨,徹底改變我對企業和投資的看法,並讓我成為更優秀的投資人。

GuruFocus.com

我不記得是怎麼發現林區的,但透過林區寫的書,我曉得有巴菲特這號人物,以及他的導師班傑明.葛拉漢(Benjamin Graham)。接著,我翻閱過去40年來,巴菲特所有的致股東和合夥人的信。看完這些信,我心滿意足,感覺像是飢餓的人,剛享受過平生第一頓大餐。我想,這才是正確的投資方式!

我體認到成功的投資,要靠知識和辛勤的工作。這是終身的學習過程,沒有其他祕密。只有透過學習,你才能對自己的投資決策產生信心。尤其在市場處於恐慌和亢奮的時刻,知識和信心會協助你,以理性和獨立的方式思考;這種時候,最需要的正是理性和獨立思考。好消息是:如果你學習,就會變得更好。

2004年的耶誕節假期,我創辦GuruFocus網站,分享我學到的事情。它存在的這段期間,我從GuruFocus使用者學到的知識,可能多於他們從我這裡學到的。我沒辦法充分描述我的喜悅。我當然工作得很賣力,晚上只睡3個小時之後,上午4點起床,工作4個小時,8點吃點早餐,然後前往我在光纖公司的全職工作。下午6點回到家,立即開始忙GuruFocus的工作。我喜歡週末和假日,因為可以不間斷地工作。

2007年,我辭去全職工作,把所有的時間和心力投入網站。我也慢慢建立一支軟體開發師、編輯和資料分析師的團隊,為GuruFocus效力。我們開發出許多篩選工具,並在Guru投資組合、內部人、業界概況和公司財務等領域,加進無數資料。我建立這些篩選器和估值工具,起初是為了自己的投資。我們根據見多識廣使用者提供的意見,持續改善它們。這些現在是我在投資決策過程中,唯一會使用的工具。

同時,我繼續拿自己的錢在股市投資,犯下錯誤,並一路從中學習。我相信,自己已成為遠比從前要好的投資人。我覺得自己有許多教訓和不少經驗,可以和孩子們分享;我希望他們不要犯下類似的錯誤。雖然他們將來可能不會投入投資這塊領域,但我希望他們在管理自己的資金時,能引導他們走往正確的方向—這正是我寫這本書的用意。我希望,即使沒有事先具備許多投資知識的人,也能從中受益。

本書分為3部分。第1部分聚焦在去哪裡尋找風險較小、報酬較高的公司。第2部分談如何評估這些公司、如何找到它們可能的問題,以及如何避免犯錯。第3部分進一步探討個股估值、整體市場估值和報酬。全書會採用許多淺顯易懂的個案研究和真實例子。

文◎田測產(Charlie Tian)

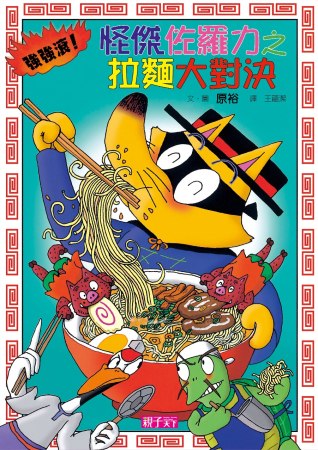

怪傑佐羅力15:怪傑佐羅力之妖怪大作戰

怪傑佐羅力15:怪傑佐羅力之妖怪大作戰 快樂錢:買家和賣家必讀的金錢心理學

快樂錢:買家和賣家必讀的金錢心理學 怪傑佐羅力21:怪傑佐羅力之超級有錢人

怪傑佐羅力21:怪傑佐羅力之超級有錢人 為什麼你無法致富:投資前不知道絕對...

為什麼你無法致富:投資前不知道絕對... 壞事總是發生,為什麼這一次不一樣?...

壞事總是發生,為什麼這一次不一樣?... 從本能交易到紀律交易:巴菲特、葛拉...

從本能交易到紀律交易:巴菲特、葛拉... 怪傑佐羅力39:怪傑佐羅力之肥肉滾...

怪傑佐羅力39:怪傑佐羅力之肥肉滾... 基金教母蕭碧燕基金贏家實戰DVD(...

基金教母蕭碧燕基金贏家實戰DVD(... 3天搞懂股票買賣:「靠股票賺錢」需...

3天搞懂股票買賣:「靠股票賺錢」需... 怪傑佐羅力27:怪傑佐羅力之強強滾...

怪傑佐羅力27:怪傑佐羅力之強強滾...