次貸扭曲的世界:給投資人的警告 | 被動收入的投資秘訣 - 2024年11月

次貸扭曲的世界:給投資人的警告

◎榮獲香港三聯書店2008年2月工管類排行榜榜首(3月第三名;4月第七名)◎香港出版之門2008年1月(243期)和2月(244期)非文學類暢銷榜

次貸風暴真的進入尾聲了嗎? 事實上,這只是全球大蕭條的前奏, 更嚴重的世界經濟崩盤危機才正要開始…… 本書大膽預測次貸風暴未來走勢, 讓你一次掌握次級房貸背後的連鎖效應。

石油大漲、全球通膨、股市重挫、經濟狂洩、銀行倒閉、歐美央行止不了血……

截至2008年7月,次貸風暴一共出現4次公認的尾聲,分別是2007年7月、2008年1月、4月和7月。除了近期這次未有定論之外,其他消息都是市場的錯誤估計。次貸風暴的威力可說是一次比一次強勁,即使過了1年仍然沒有退去的跡象。

這是因為,當投資人開始信心動搖,美國總統和國會積極穩定人心,包括公開支持二房(房地美Freddie Mac和房利美Fannie Mae),為資金周轉出現問題的投資銀行提供低利貸款,甚至容許金融機構將次貸證券用作抵押借款,但是即使如此,市場氣氛仍是詭譎不已。

為能讓台灣投資人可以感受到次貸風暴帶來的經濟危機,作者楊衛隆特地跨海與國內讀者分享第一手資訊,並認為台灣受到的衝擊會是苦樂參半,而本書可提供台灣讀者面對最壞的狀況,重新審視次貸訊息,為隨時可能出現的投資機會做好準備。

股市禿鷹趁火打劫

2008年7月是美國金融業出現嚴重問題的時候,除了南加州的IndyMac銀行遭受政府接管之外,二房(房利美(Fannie Mae)和房地美(Freddie Mac))也出現危機。市場氣氛在7月11日開始悲觀,股市和匯市急跌,投資人對美國金融業完全失去信心。金融類股本來已經有相當大的跌幅,在信心不足之下,拋售潮更是一波接著一波。

這也難怪,自從次貸風暴在2007年年中浮現之後,各國央行大力注資。美國聯準會也積極降息,甚至破例在投資銀行貝爾斯登於在出現擠兌時出手相救。如果不是美國政府擔保,摩根大通絕對不會買下貝爾斯登,由此可見,美國政府本身也出現慌亂。只是美國政府在病急亂投醫的情況下,房市和股市仍然持續惡化。一波未平、一波又起,美國在降息之下,通膨急升之餘,又引發停滯通膨的憂慮。

到了2008年7月為止,次貸風暴一共出現過4次公認的尾聲,分別是2007年7月、2008年1月、4月和7月,除近期這次未有定論之外,其他的尾聲都是市場的錯誤估計。次貸風暴捲土重來的威力一次比一次強勁。經過了一年時間,次貸風暴完全沒有消退的跡象,投資人開始信心動搖,美國總統和國會盡力穩定人心,包括公開支持二房,為資金周轉出現問題的投資銀行提供低利貸款,甚至容許金融機構將次貸證券用作抵押借款。即使如此,市場氣氛仍是烏雲密佈。

2007年7月是最明顯的例子,7月11日,IndyMac銀行和二房傳出壞消息後,市場氣氛極壞,投資人出現恐慌,就像是天要塌下來一樣。7月16日,氣氛突然逆轉,原是驚弓之鳥的投資人突然樂觀起來,股市牛氣沖天,但這並非好現象,投資人的不理性反應明顯地表明了他們不理解當前環境。

二房的投資組合沒有重大變動,自從1968年私有化以來,一直都是資本額偏低。次貸風暴爆發至今,二房的主要業務,即是優質樓貸,並未受到實質影響。二房在次貸的投入極為輕微,在帳面5萬3千多億美元的房貸責任中,只有千多億次貸,和3千多億準次貸,即是交替性A文件房貸。7月11日的恐慌根本不理性;到了7月16日的樂觀也是無中生有;事實上,7月初,基本因素沒有重大轉變,危機仍然存在。

從技術上來看,股市由熊市轉為牛市,而且牛氣沖天。可是,將市場氣氛因素加入之後可以看到股市的漲跌與市場氣氛連成一氣。財經專家在次貸風暴中經常估計錯誤,投資人對於這些財經專家的意見已經完全失望,唯有轉向那些未經證實的內幕消息。過往,市場上常有內幕消息,但是不多;這次是內幕消息太多,卻難以統一。因為先前投資人在市場上損失慘重,對不利的消息非常敏感,任何不利於市場的消息都會令股市急跌,市場上充斥了不安的感覺。聯邦政府亦著手調查誰在市場上散布不實的假消息,企圖影響股價。

令人感到疑惑的是,美國證監處突然於7月11日,市場氣氛最壞時禁止某些金融類股的無券放空,為期30日。還有國會議員建議立法將無券放空訂為非法行為,這樣的禁止令讓投資人懷疑,6月底至7月初是否有投機客無券放空金融類股。

美股跌破11,000點之後,市場氣氛突然逆轉,股市急升。此時,可能有投機客趁人心不穩時營造市場氣氛,企圖利用無券放空金融類股來圖利。雖然6月底至7月初的道瓊指數跌幅不到1成,可是金融類股受到的衝擊很大。個別銀行類股的跌幅驚人,融券放空的投機客已經到了獲利的時候。從上頁圖表來看,至7月15日為止,放空的投機客尚未贖回。

眼明手快的另一批投機客趁火打劫,趁著這些已經大有斬獲的融券放空投機客還沒贖回之際,推高金融類股的股價,逼他們贖回。相信這批放空投機客贖回時,獲利不多。大部分利益都落到7月15日蓄意推高股市的投機客身上。

問題來了,無券放空的投機客下場如何?有傳聞說美國證監處以查券為名,拉著無券放空的投機客的贖回交易,因為交易原則是需要有券才能放空,而融券放空者大都贖回,獲利不多,但是總算賺了一大筆。無券放空的投機客就沒那麼幸運,他們因為沒有盡快完成交易,極有可能虧本離場。

7月的股市漲跌可能是一場多空之爭,兩幫投機客互相角力,利用市場的不明朗因素和市場氣氛造勢,從中牟取暴利。推高股市的一群可能得到美國政府的支持,通過大手放空期油,將原油價格壓低,由總統出面發表正面言論,雙管齊下地將市場上的無券放空的投機客殺個措手不及。

說到原油價格暴升,本來已是不合理現象。雖然市場普遍認為原油求過於供,而且伊朗危機尚未化解,油價持續高漲是有原因,可是油價一波接著一波的暴漲,似乎顯示推高油價的是炒作的。美國政府樂於看到推高油價的炒作者虧本離場,更加樂於見到推低金融類股的投機客虧損。

有可能是美國政府以開放戰略汽油儲備作為威脅,逼迫那些推高油價的投機客盡快獲利離場,亦同時通過政府的投資管道來放空期油。油價在賣盤急增之下,自然下降,於是股市受到正面影響。

美國證監處對於無券放空的交易十分重視,很多交易都被質疑,要求放空者出示股份。雖然無券放空並非違法行為,但是這樣做卻是違反了交易原則,證監處可以處罰,甚至將經紀停牌。很多無券放空的行為是極快完成交易,但是卻拖延交貨時間,想蒙混過去。現在無法蒙混過去就要現身,再不然就是想辦法借貨。

經紀為了避免證監處的調查,當然希望借券,可惜股價已被推高,借券放空的風險大增,相信逃不過虧本離場的命運。

2008年8月至10月次貸發展預言

【8月】美國的社會問題會特別嚴重,因為政客都拿美國境內的問題說三道四,媒體勢必又趁機大作文章。有趣的是,美國經濟出現問題時,政客不出來穩定民心,反而推波助瀾,唯恐天下不亂,混水摸魚是政客的專長,水不渾時就動手攪渾它。

美國經濟陷入挖東牆補西牆的局面,雖然整體經濟在調整中,美國政府實在難以阻止自由市場的應有調整,唯有集中力量維持美元和美元債券市場穩定。

中國、香港、日本、南韓等地區已經體驗到美國次貸危機引起的災難。房股匯、出口、轉運、信貸、金融等行業同時受壓。當東亞各國政府忙於處理經濟問題時,超級颱風一個接一個地吹來。此時,印尼的地層移動加劇,火山活動開始頻繁,日本亦出現較嚴重地震。

香港的房價可能有實質跌幅,但是絕對不會回到90年代末期的情況。股市亦能穩定下來,最嚴重的情況是聯繫匯率的去留,這項改變影響重大,香港政府必然慎重行事。筆者認為香港在2008年8月脫離聯繫匯率的機會達到3成,9月是4成。

【9月】經濟系統出現轉變。美國金融界和東亞地區都有重大的金融體系改變,包括香港的聯繫匯率、人民幣匯率、新的美國信貸保障法、新的稅制、新的股市交易制度(這是防止大戶造市)、新的房貸制度等。有些轉變會出人意料之外,亦有一些早已是呼之欲出。

9月出現制度轉變的其中一個原因,是白宮將於11月有新主人。目前的主人想在卸任前做好想做的事情,美國如果要向中國施壓令人民幣升值的話,9月是施壓最強的時候。國會也是一樣,趁著大選前的政治局面,急忙地通過一些法案。

美國房價將在大選前更加疲弱,有人會害怕新政府上任時會升息、加稅。尤其是,民主黨方面已經決定加稅,一旦民主黨候選人當選,加稅在所難免,而此在長期而言,可能減少國債,但是短期一定會衝擊房市和股市。

【10月】是股災旺季。美國總統大選在11月,股災在10月,新制度、新法案在9月。若有嚴重股災,這時房市亦會慘受誅連。

這場全球股災會蒸發數以10兆計美元的資產,甚至會令美國陷入經濟衰退。次貸危機只是導火線,真正的炸彈是美國過去數10年的國債及外貿赤字的失控。

次貸危機花名冊排名如下:

第一位 放水大王:葛林斯班要數次貸危機名人,第一位當然是前美國聯準會主席葛林斯班,外號放水大王。除了大開水喉放水之外,還呼籲國民採用浮動利率貸款買房子。在他的呼籲之下使2∕28 ARM(即是2年低利率、免利息、免還本金,28年浮動利率)次貸大行其道。

第二位 血腥大鱷:新世紀財務公司新世紀財務公司(New Century Financial Corp.)是次貸市場上著名的血腥大鱷,曾經是美國的第二大次貸提供者。對次貸危機的催生功不可沒。目前,該公司已受到司法調查,並停止貸款業務。

第三位 無顏見江東父老:花旗集團執行長美國最大銀行花旗集團為次貸虧損呆帳數以百億美元計,董事會主席暨執行長查理斯無顏見江東父老,唯有走向辭職一途。

第四位 次貸州長:派屈克馬薩諸色州(麻省)州長派屈克(Deval Patrick),在擔任州長前,曾於美國第一大次貸放款機構Ameriquest任職兩年。該機構涉嫌欺騙少數族裔、濫收費用、在次貸申請表上虛報資料……等。次貸暴發後,美國49個州的檢察長聯手對付Ameriquest,該機構最後同意賠償。這些違法次貸合約都是當時為派屈克效力的律師團一手包辦。

第五位 老貓燒鬚:匯豐控股匯豐控股在次貸盛行時,於美國收購專門提供次貸的家居國際,並改名為匯豐融資。本來美國次貸與匯豐控股無關,但因為這次收購惹禍上身。百年基業竟然老貓燒鬚。

第六位 口水大王:歐巴馬準美國總統候選人歐巴馬拿著次貸大作文章,大聲疾呼要向次貸大戶開刀,拯救同族的次貸受害人。這原本是正義行為,但是只見口水大王大噴口水,至今……噴了幾個月竟然毫無動作。

本書特色

本書原原本本地說出美國次級房貸的始末,更交代了美國次貸的陷阱,也明白地告訴讀者,次貸影響的並只有美國,而是全世界的金融體系,更點出次貸只是龐大信貸的一角,更多嚴重的危機正排山倒海而來,當中最嚴重的莫過於:信貸緊縮。信貸緊縮通常是政府減少貨幣供應、提高利息及減少銀行放款金額,目的是要遏止通貨膨脹。次貸危機產生的信貸緊縮是放款銀行和財務機構因為借款人不履行還款責任而蒙受虧損,銀根抽緊而減少借貸。美國政府亦因為美元貶值及美元資產缺乏吸引力而提高利息;經紀和次貸放款人為了避免壞帳惡化而提高核發貸款的條件。次貸引起的信貸緊縮是市場機制的結果,並非政府阻止通膨的行政措施。

作者更大膽的說出次貸和美國總統大選可能上演的政客戲碼,以及預測2008年2月的次貸發展發展,直到今年10月。

文末附錄更嘲諷地說出本次次貸危機的六大關係人:第一位放水大王:前美國聯準會主席葛林斯班、第二位血腥大鱷:新世紀財務公司、第三位無顏見江東父老:花旗集團主席查理斯、第四位次貸州長派屈克、第五位老貓燒鬚:匯豐控股、第六名位水大王:歐巴馬。

作者簡介

楊衛隆

1958年生於香港。畢業於美國加州沙加緬度城市大學,並在加州大學戴維斯分校的校外進修部修畢法律輔助員課程及取得在加州從事法律輔助員資格。曾於香港一家國際投資公司工作6年,工作之餘在多家出版社擔任翻譯工作。多本著作榮登香港各大書局金容叢書暢銷榜,是為香港暢銷財經書作者。

※本書港版書名為《次貸風暴高清面目》由香港財經出版社出版。榮登香港三聯書店2008年2月工管類排行榜第一名,以及香港各大書局金融叢書暢銷榜。

第一章 次貸陰謀論其一:扭轉美國貿易逆差其二:賺取軍費其三:總統獨攬大權的陰謀其四:地產商和貸款商的陰謀

第二章 次貸危機的背景美國次貸的陷阱媒體的責任政客的責任次貸由低憑借貸發展至無憑借貸次貸背後的政治因素次貸背後的社會環境因素美國人並不重視面子

第三章 次貸危機的發展歐洲央行在歐洲市場注資逾2千億美元次貸危機是龐大信貸泡沫的冰山一角次貸危機對股市的影響

第四章 史上最嚴重的資產泡沫美國的債務問題資產泡沫房產泡沫引起的股市泡沫金融業一禍接一禍

第五章 次貸危機的結局美國利率將何去何從美國房市將會如何?次貸危機受到美國大選的影響房貸抵押債券三大風險

第六章 法律責任問題貸款經紀的法律責任擔保債權憑證的悲劇次貸官司潮已經開始

第七章 信貸緊縮 人們對次貸危機的錯誤理解股票市場的全新考驗新的證券市場信貸將會如何收縮

第八章 美國的「秋官效應」逐步實現標準普爾500指數大跌至600點次貸虧損去了哪裡?市場實際景況

第九章 房市和股市對消費的影響 了解美國的房市 疲弱還款能力牽連房市

第十章 2008美國總統大選與次貸的關係 政客與次貸放款人的關係政客帶動次貸發展 政客的把戲

第十一章 次貸之火燒遍全球 美國是東亞地區的最大市場 保護主義抬頭美元匯率和股市波動

第十二章 次貸危機的後果預測與教訓次貸後果大預測次貸危機是否不可預見次貸的個案

第十三章 美國金融巨頭因次貸下台花旗董事會主席辭職美國最大報稅機構遭到重創德國銀行主管被革職次貸放款人的會計和管理公司請辭新世紀財務公司申請破產美林證券最慘重的虧損瑞銀虧損34億美元貝爾斯登和摩根士丹利亦遭殃次貸也有獲益者

後記 美國房市近況 股市禿鷹趁火打劫油價攀升影響房價加州戴維斯市近況

【附錄1】次貸名詞解讀【附錄2】次貸危機花名冊【附錄3】次貸誤解Q&A

【致台灣讀者】

《次貸扭曲的世界─給投資人的警告》在台灣出版,筆者感到榮幸及興奮。書中提及美國升息壓制通膨和伊朗核武危機都是現在次貸風暴的重要變數。單從書的內容和範圍來看,活像是2008年中旬的作品。其實這本書的撰寫時間是2007年12月,在這7個月之中,次貸風暴已由危機發展成災難,當時沒有人注意到的問題已經演變成重要因素。這本書的內容以次貸的發生和發展為主,另外有一些相關個案、業內傳聞和未來發展的預測,所以到了現在,仍然是難能可貴的有用資訊。得知本書發行台灣版時,即是2008年7月,美國的信貸危機急速惡化,IndyMac銀行被接管,房地美(Freddie Mac)和房利美(Fannie Mae)兩家大規模次貸機構陷入危機,應驗了書中銀行倒閉潮的預測。

如果以次貸風暴的經濟影響而言,台灣和香港的情況有很大分別,首先台灣和美元沒有明訂匯率的聯繫匯率機制,新台幣不像港幣會被迫跟隨美元貶值,失去對抗通膨的能力。台灣的稅率比香港重得多,例如:外國投資人最關心的所得稅,台灣的上限是40%,香港只有15%。因此,香港成為外國短線投機客的集中地,每次金融危機都會受到外圍強烈衝擊。台灣的外資以長期投資為主,所以受到外資短線投機衝擊的風險不大。相對其他東亞地區,台灣本身已經是次貸風暴的避險天堂。因此,台灣人關心次貸風暴的主要原因是在全球經濟新秩之中尋找新的機會。

台灣的一些金融及保險機構有次貸的相關投資,勢必會有相當程度的損失,但是比起中國和日本在次貸風暴中的損失,可以說是微不足道。美國經濟陷入衰退的機會甚高,中日兩國都依賴美國市場,一旦美國出現持續衰退的情況,中日兩國的經濟實力大受打擊,將會自顧不暇,台灣則可得到向外擴張的機會。

有人懷疑台灣能否在次貸風暴中獨善其身,筆者認為台灣受到衝擊是理所當然的事,不過,次貸風暴為台灣帶來的衝擊將會是苦樂參半。這本書應該可以為台灣讀者提供次貸風暴的訊息,將有助於投資人抓住隨時可能出現的投資機會。

【自序】

曾經看過很多評論次貸的文章,全部聚焦在次貸的某一方面,對於極為複雜及受到多方影響的次貸問題,無疑只是瞎子摸象,有些報章上的評論更加是存有偏見。本人曾經深入研究次貸問題,加上住在美國北加州,是多處次貸重災區所在地,例如全美國受次貸打擊最慘重的住宅區,正是加州的南沙加緬度地區(郵編95832)。我曾在附近(郵編95831)住了兩年,對於次貸災情掌握了第一手資料。

這本書的內容包括了各式各樣的次貸訊息,業內人所提供的資料,以及在美國視察所得的實際狀況,相信這是對次貸危機最全面的評論和描述。希望讀者能透過這本書的內容,對美國次貸危機有更深入、更正確的全面性了解。

次貸是個複雜的問題,連華爾街金融鉅子和美國地產大亨都在這件事上吃了大虧,所以讀者想要在次貸風暴之中自保,也不是件容易的事。首先我們要對次貸的前因後果有正確的了解,明瞭它的發展和影響範圍,方能抓住次貸風暴的動向,預測次貸風暴所帶來的每一個細微災難訊號。這就像房子塌下來之前,總會顯露出預兆,懂得提早發現這些徵兆,在房子真的塌下來之前,就可以安全逃生。

次貸風暴的預兆,其實可在美國的房市和經濟情況中窺知一二。例如:市場持續多久出現無法吸納大量次貸風暴產生的法拍屋?平均房價持續下滑到什麼程度才算危險?美國經濟數據之中有哪幾項值得特別關注?美國就業數字又如何?以上內容或許有機會再與大家討論,帶給讀者避開次貸負面衝擊的更多啟示。本書僅集中討論次貸的前因後果和傳聞,讓讀者明白次貸的本質。

要深入了解次貸的影響範圍,以及如何在次貸風暴中自保,那將是另外一個更複雜的課題,涉及全球金融體系可能因次貸風暴而出現重大轉變,尤其是美國房市和房貸。

無論如何,都希望本人在書中提供的美國第一手資料,能幫助讀者掌握次貸風暴的未來動向,從中趨吉避凶,成為次貸問題下的大贏家!

最後,再賣個關子,這本書雖有小說成分,卻絕對不只是小說,耐心看下去便會知曉。另外,如果對於次貸有任何看法、評論、分析或訊息,都歡迎mail到[email protected],以利在往後書籍出版時和大家分享。

推薦序

次貸風暴餘溫未減!

淡江大學財金系所系主任及所長 聶建中

全球景氣低迷,一切要追根於去年年中所引爆的「次級房貸風暴」,大家可能都知道,次貸風暴形成的原因主要有「3+1」,3為:利率走升、房價下跌、銀行貸放標準太寬鬆;1則是,投資銀行將房貸包裝成高收益的投資工具及新金融商品,行銷到全世界。著名的投資銀行貝爾斯登(Bear Sterns)旗下的對沖基金(hedge fund)2007年7月間瀕臨瓦解,而總裁於8月5日辭去職位,全球股市應聲慘跌。雖然,幾周之後,全球股市短期回穩,但次貸風暴的蹤影,卻讓後勢的金融秩序,在資金流通性極度缺乏下而相應紊亂,各式金融從業人員眉宇深鎖;全球景氣更遭受連動波及,不單是全球股市指數連連下挫,就連商品及勞務市場之活絡度亦趨減緩。在次貸持續延燒下,各國消費信心指數下滑,失業率攀高。邁入2008年第3季的當下,「次貸」陰影未減,美國歷來第二大規模的銀行倒閉案,資產約320億美元的加州大型銀行IndyMac銀行被聯邦接管;聯邦支持的房利美(Fannie Mae)及房地美(Freddie Mac)兩大房貸抵押擔保機構風暴再起,國際金融市場的險峻趨勢,於今不可不關切。

「次貸風暴」陰影未減,為救市及救世,各先進國家數度聯手出擊,多次挹注大筆資金於金融市場中,嘗試減少信用緊縮所帶來的偌大壓力;而為提振全球景氣,重要貨幣政策的「利率手」亦頻頻祭出,美國聯準會主席柏南奇即於2007年9月18日首次將聯邦基金利率調降,自降息前的5.25%利率水位,短短7個半月降息7次,於2008年4月30日將利率水位調降至目前的2.00%,顯見「次貸風暴」對全球金融市場衝擊之深且重,是為關心國際財經趨勢人士不可忽視的重要課題。

雖然在感受全球低迷景氣,知曉「次貸」問題為主要因素之下,但對於「次貸風暴」的真實面目,卻鮮少有人深度瞭解,即便關心國際財經議題的諸多財經人士亦多對「次貸風暴」的深層內涵一知半解,此多與「次貸」資訊的提供不足或資訊來源片段影射有關。作者楊衛隆先生秉於在美國求學及生活的經驗,更於國際投資公司多年的研究與分析所得,對於國際金融趨勢的變化與走向,國際金融風暴的成因與影響,尤為關注且多深入剖析。楊衛隆先生於先前已將其多年研究心得撰寫有關「次貸風暴」的論著,並榮獲香港各大書局金融書籍之暢銷排行榜,足見楊衛隆先生在此一影響全球金融極劇的次級房貸的發生原因、形成過程及影響程度,都有其極深入的分析與探討。

金融「預言」尤為金融投資客及財經策略決策者所關切的議題。據悉,楊衛隆先生常在金融風暴發生之始,即對風暴所帶來的些微微細災難訊息,嗅出風暴即將發生的下一現象,由於他對金融災難發生的敏感性,及對風暴前因後果的充分掌握與瞭解,常能做出相當準確性的金融「預言」,對於金融操盤實務界人士應是一把「利器」。

楊衛隆先生所撰寫《次貸扭曲的世界─給投資人的警告》一書,對於台灣關心國際金融趨勢變化及想深入瞭解次貸風暴真實面目的讀者,提供有關「次貸風暴」的各項詳細資訊及國際金融常識,堅信本書的出版對於台灣讀者將會是一大福音,本人極力推薦之。

三明治與湯的小日子:64種三明治╳...

三明治與湯的小日子:64種三明治╳... akeruE:平塚牧人的72道甜點工藝

akeruE:平塚牧人的72道甜點工藝 高木奶奶的平底鍋料理食譜:NHK超...

高木奶奶的平底鍋料理食譜:NHK超... 每道傷心的坎,都是通往幸福的階梯

每道傷心的坎,都是通往幸福的階梯 三段式‧減醣料理一盤搞定!:60道...

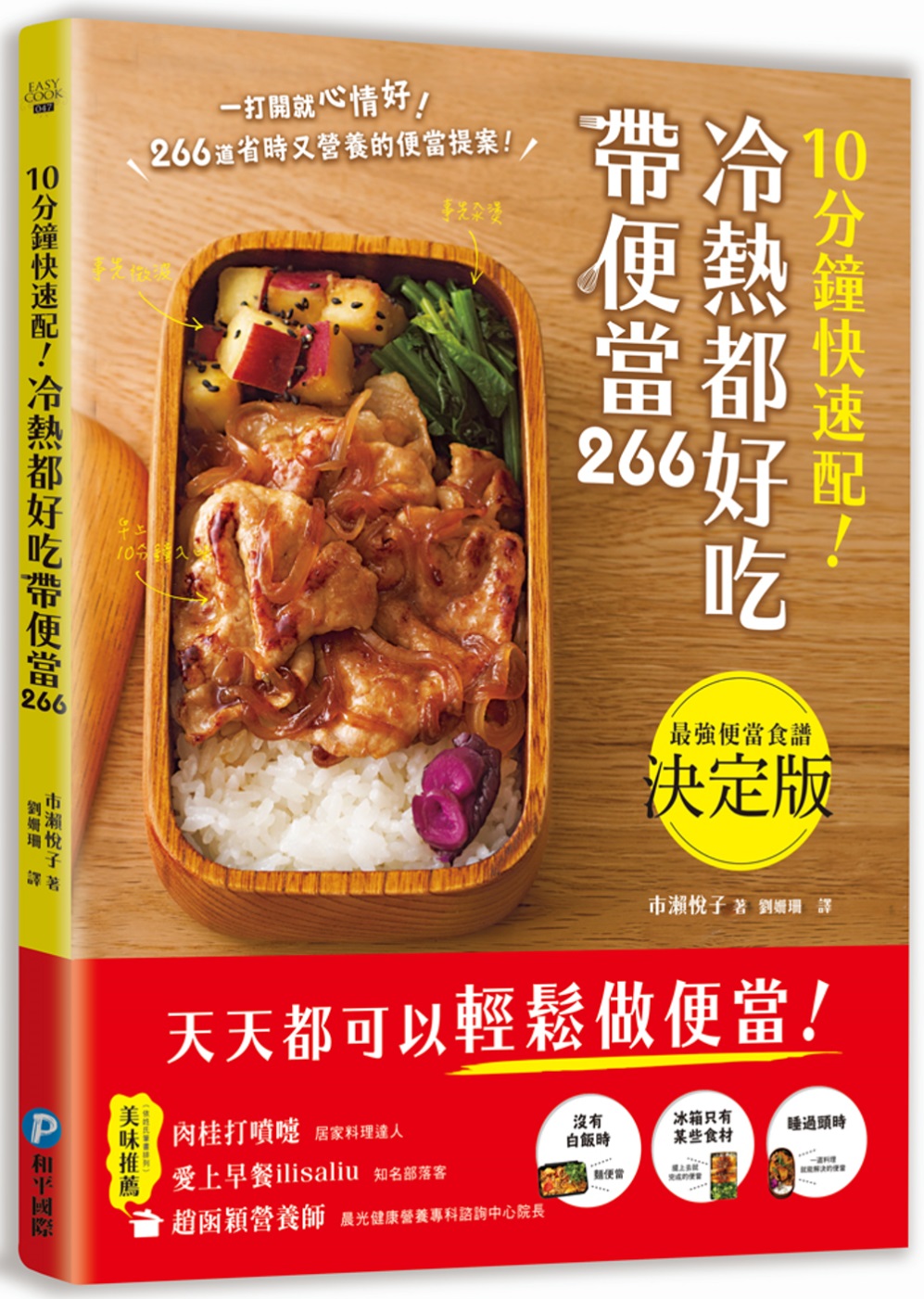

三段式‧減醣料理一盤搞定!:60道... 10分鐘快速配!冷熱都好吃帶便當2...

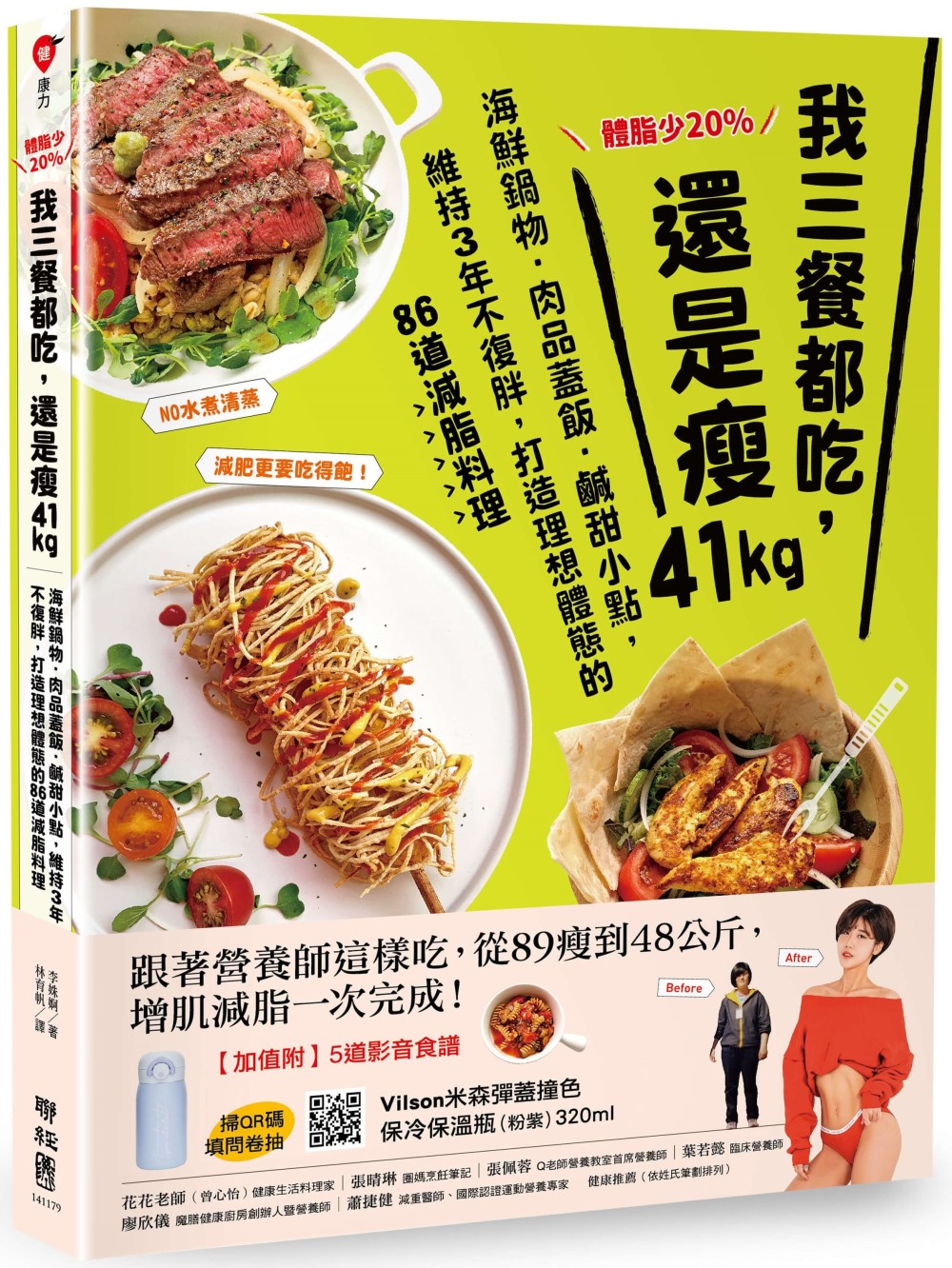

10分鐘快速配!冷熱都好吃帶便當2... 體脂少20%!我三餐都吃,還是瘦4...

體脂少20%!我三餐都吃,還是瘦4... 手繪圖解.台灣史:寶島古今全知道!...

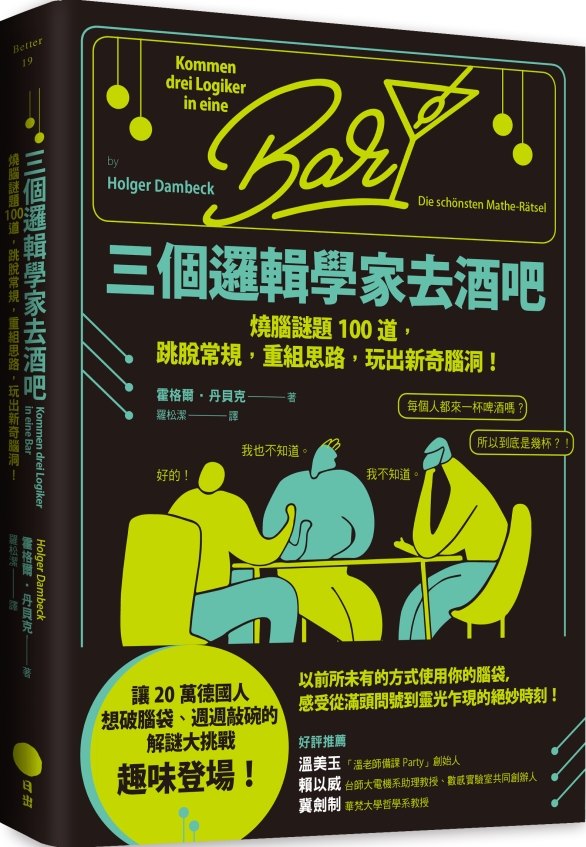

手繪圖解.台灣史:寶島古今全知道!... 三個邏輯學家去酒吧:燒腦謎題100...

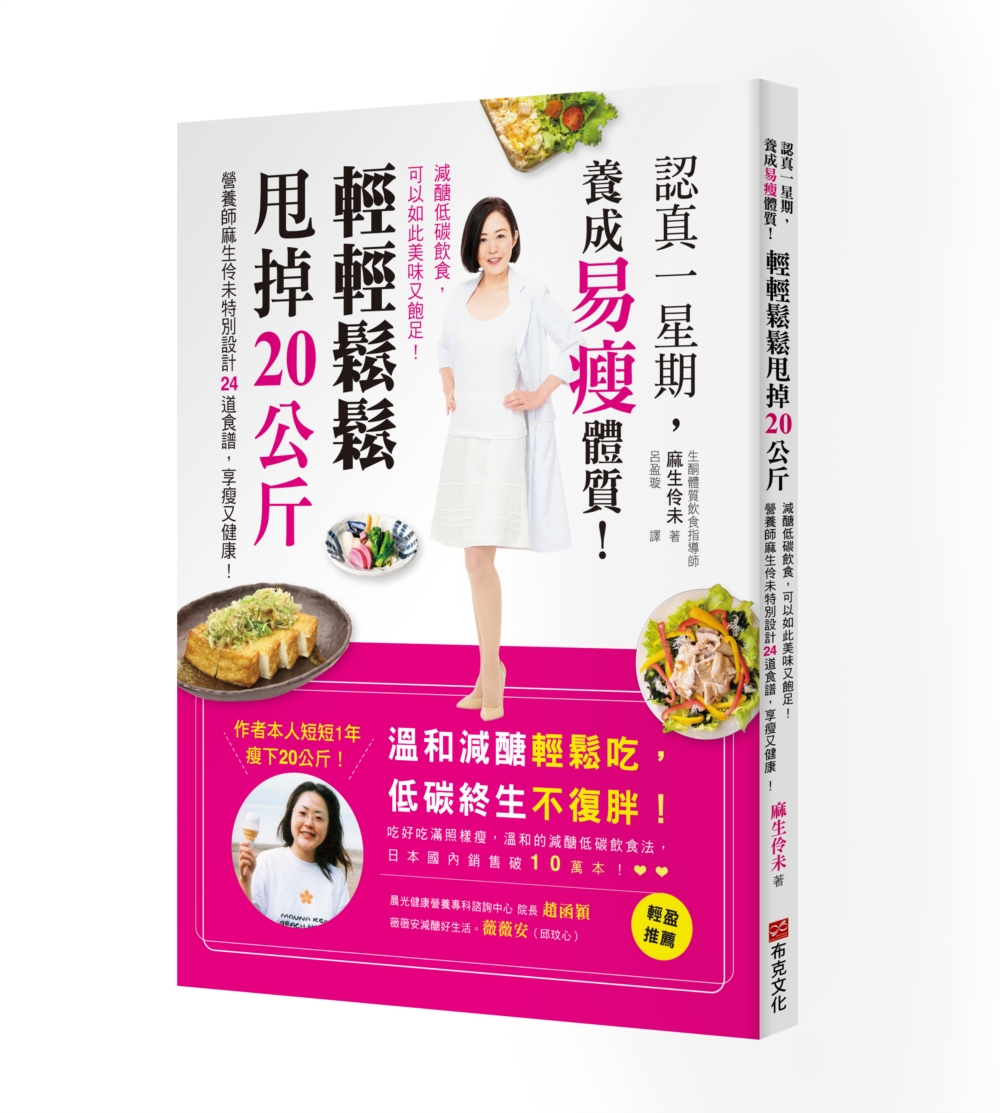

三個邏輯學家去酒吧:燒腦謎題100... 認真一星期,養成易瘦體質!輕輕鬆鬆...

認真一星期,養成易瘦體質!輕輕鬆鬆...