2021稅務相關法規概要(包括所得稅法、稅捐稽徵法、加值型及非加值型):必考重點+攻略提示[十九版](記帳士) | 被動收入的投資秘訣 - 2024年11月

2021稅務相關法規概要(包括所得稅法、稅捐稽徵法、加值型及非加值型):必考重點+攻略提示[十九版](記帳士)

在記帳士之考試範圍中,稅務相關法規概要之考試重點大致集中在:稅捐稽徵法及施行細則、所得稅法及施行細則、營利事業所得稅查核準則、加值型及非加值型營業稅法及施行細則、所得基本稅額條例及施行細則、遺產及贈與稅法及施行細則等,試題類型摻雜最新稅法、稅制的研修及熱門新聞,只要準備得法,必可用最少的時間、精力,得到最高的分數。其關鍵完全在於平時準備之扎根基礎,洞悉考試情報資訊,及發揮臨場之答題技巧。

★準備要領

1. 首先須熟讀此六法條文。

2. 瞭解每一條文的立法意旨及性質。

3. 檢討每一條文是否合乎一般的租稅理論與現實環境。

4. 綜合各種相關的條文及制度,討論缺失及改造要點。

本書特色

◎各章導讀帶你快速上手,精選試題隨即演練

稅務相關法規涵蓋範圍廣大,細目繁多,讓人往往背得痛苦難言,考試時又茫然無措,因此本書針對記帳士考試測驗式題型編撰,特別精心規劃內容,配合最新考試命題大綱,將歷年國家考試落點與必考重點加以分析整理,讓你可以輕鬆掌握考試趨勢。另外,各章精心彙集重要考題,並附解答,協助複習記憶,隨時檢視自我學習成果。

◎必考重點+攻略提示,各類題型駕輕就熟

內文有小叮嚀視窗與必考內容標示,當你一眼就知道重要考點,法規部分則貼心整理「重點攻略」,提醒你各個法規的常考條號,搭配法規QR Code使用,輕鬆掌握法規更新動態。

◎106~109年記帳士考題,名師詳解邁向高分

所有的大型考試,除了平日的認真準備,關切稅務的相關新聞或議題之外,練習歷屆試題也是十分重要的,唯有練習歷屆考題才能清楚的掌握考試脈絡,有助於自己在考場上能臨危不亂,增加得分的機會。因此本書收錄近年考試試題,讓你一書完整掌握所有考情趨勢。在邁向記帳士專業的路上,可獲得事半功倍之效。

編者簡介

千華稅務法規專業科目名師—方君

著作:

方君,《稅務法規(含概要)》,千華數位文化。

方君,《稅務相關法規概要(含所得稅法及其施行細則、稅捐稽徵法及其施行細則、加值型及非加值型營業稅法及其施行細則、營利事業所得稅查核準則、所得基本稅額條例及其施行細則、遺產及贈與稅法及其施行細則)》,千華數位文化。

稅務相關法規概要準備要領

第一部分 稅務相關法規系統整理

第一章 稅務法規之基本概念

一、租稅之意義

二、租稅之專有名詞

三、稅法之基本架構

四、租稅法之適用原則

五、我國現行稅務行政組織系統

精選試題

第二章 所得稅法-綜合所得稅(含施行細則)

一、課稅範圍

二、納稅義務人

三、綜合所得之分類

四、免稅所得

五、信託課稅

六、免稅額及扣除額

七、綜合所得稅之特殊租稅優惠

八、稅率結構

九、結算申報

十、核定稅額

十一、就源扣繳、分離課稅與扣繳

十二、綜合所得稅之申報單位

十三、逃漏所得稅之處罰

十四、歸納整理

精選試題

第三章 所得稅法-營利事業所得稅(含施行細則、查核準則)

一、課稅範圍

二、納稅義務人

三、營利事業之納稅方式

四、營利事業所得額

五、成本、費用之規定

六、盈虧互抵

七、非常規交易

八、反資本稀釋條款

九、受控外國公司(Controlled Foreign Company, 簡稱CFC)制度

十、以實際管理處所認定居民企業(Place of Effective Management, 簡稱PEM)

十一、存貨之估價

十二、固定資產之估價

十三、應收款項之估價

十四、未實現之費用、損失

十五、資產重估價

十六、暫繳制度

十七、結算申報

十八、特殊申報

十九、就源扣繳

二十、同業利潤標準、各業所得額標準與書面審核

二十一、盈餘申報

二十二、轉投資收益免稅

二十三、未分配盈餘之課稅

二十四、房地合一課稅

二十五、營利事業所得稅查核準則

二十六、催報、滯報、怠報與滯納

第四章 稅捐稽徵法(含施行細則)

一、稅捐稽徵法之法律性質

二、納稅義務人

三、繳稅通知文書與送達

四、稅捐之繳納

五、核課期間

六、徵收期間(又稱追徵時效)

七、稅捐之保全

八、稅捐之優先受償權

九、課稅資料之調查及保密

十、行政救濟

十一、罰則

十二、違反相關法律情節重大者,停止並追回租稅優惠

十三、實質課稅原則

十四、暫緩移送強制執行

十五、課稅資訊交換

精選試題

第五章 加值型及非加值型營業稅(含施行細則)

一、加值型營業稅之簡介

二、加值型營業稅之計算方式

三、課稅範圍

四、納稅義務人

五、零稅率

六、免稅

七、稅率結構

八、稅額計算

九、稽徵程序

十、進口貨物之課稅

十一、罰則

十二、統一發票之開立方式

精選試題

第六章 所得基本稅額條例(含施行細則)

一、所得基本稅額條例之立法目的

二、所得基本稅額條例之實施時點

三、不必申報繳納最低稅負之營利事業

四、應計入營利事業基本所得額之免稅所得

五、營利事業最低稅負之稅率

六、營利事業基本稅額之計算

七、信賴保護原則

八、基本稅額與可扣抵稅額

九、不必申報繳納最低稅負之個人

十、應計入個人基本所得額之免稅所得及扣除額

十一、個人最低稅負之申報單位

十二、個人最低稅負之稅率

十三、個人基本稅額之計算方式

十四、計算所得基本稅額之扣除額

十五、所得基本稅額之申報繳納方式

十六、罰則

十七、反避稅條款

十八、個人及其關係人境外關係企業營利所得課徵最低稅負之規定

精選試題

第七章 遺產及贈與稅法(含施行細則)

一、課稅對象與課稅範圍

二、課稅財產之界定

三、納稅義務人

四、信託課稅之規定

五、課稅財產估價原則

六、免扣額

七、稅額計算

八、指數化

九、申報與繳納

十、遺產及贈與稅法於98年修正後對地方政府財政影響之因應

十一、罰則

十二、稅率調高之稅收做為長照財源

精選試題

第二部分 稅務相關法規彙編

壹、 所得稅法

貳、 營利事業所得稅查核準則

參、 稅捐稽徵法

肆、 加值型及非加值型營業稅法

伍、 108年度綜合所得稅及所得基本稅額相關免稅額、扣除額及課稅級距一覽表

陸、 所得基本稅額條例

柒、 遺產及贈與稅法

捌、公告108年發生之繼承或贈與案件適用遺產稅、贈與稅之免稅額、課稅級距金額、不計入遺產總額及各項扣除額之金額

第三部分 稅務相關法規精選試題

第一章 模擬試題及解答

第一回

第二回

第三回

第二章 近年試題及解析

106年 記帳士稅務相關法規概要

107年 記帳士稅務相關法規概要

108年 記帳士稅務相關法規概要

109年 記帳士稅務相關法規概要

從0開始打造財務自由的致富系統:暢...

從0開始打造財務自由的致富系統:暢... 猶太人這樣想、這樣做:200則讓全...

猶太人這樣想、這樣做:200則讓全... 用行銷改變世界:品牌力背後觸動人心...

用行銷改變世界:品牌力背後觸動人心... 我的夢想是辭職:療癒系社畜加油手冊

我的夢想是辭職:療癒系社畜加油手冊 家有小福妻4(完)

家有小福妻4(完) 流量池:流量稍縱即逝,打造流量水庫...

流量池:流量稍縱即逝,打造流量水庫... 業務之神的精準服務:解決抱怨=贏得回頭客

業務之神的精準服務:解決抱怨=贏得回頭客 我的財富自由手冊:才女到財女的人生必修課

我的財富自由手冊:才女到財女的人生必修課 FinTech 2.0:金融結合科...

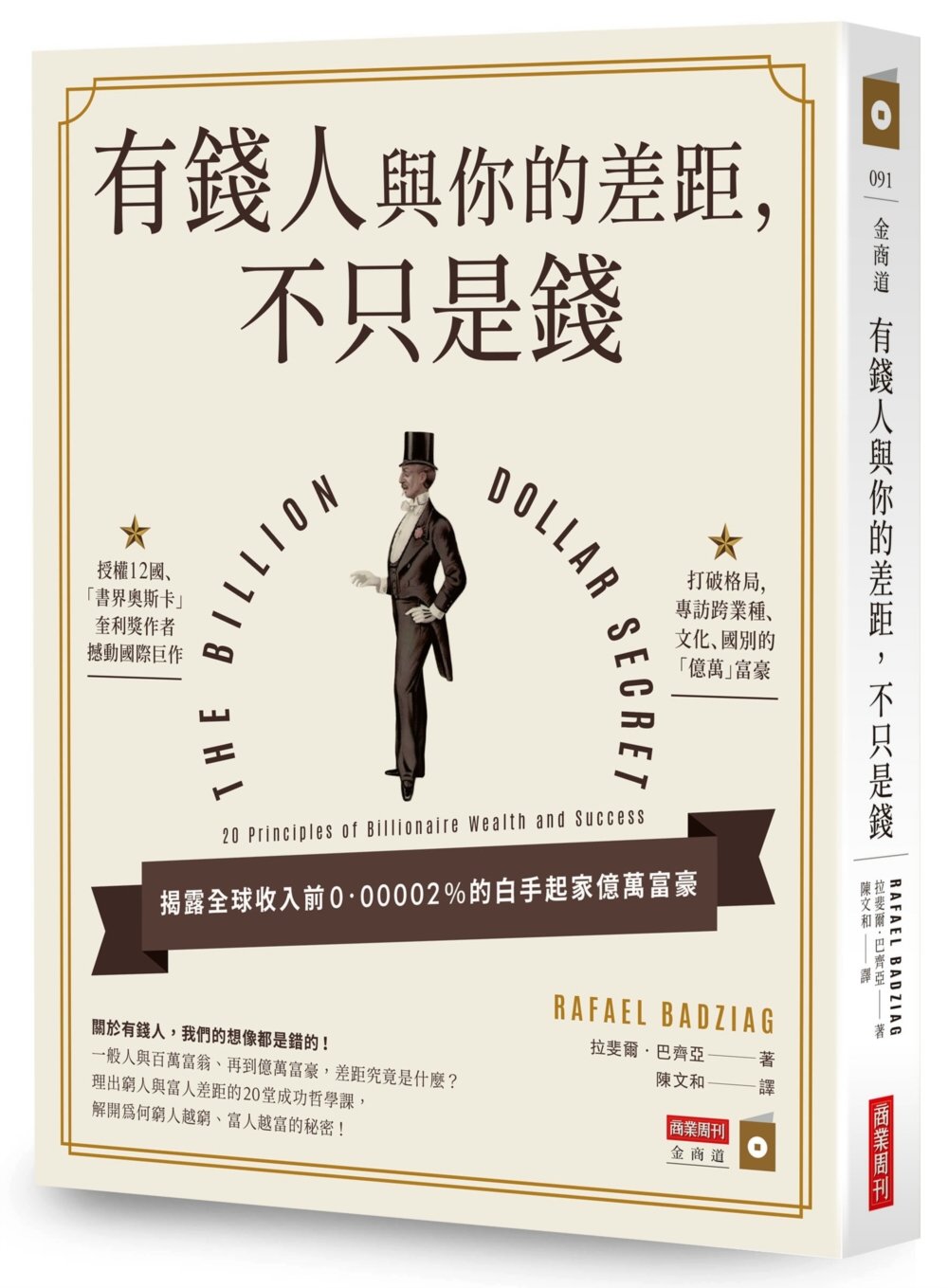

FinTech 2.0:金融結合科... 有錢人與你的差距,不只是錢

有錢人與你的差距,不只是錢