公司IPO上市操作全案 | 被動收入的投資秘訣 - 2024年6月

公司IPO上市操作全案

IPO上市是企業生存、發展、做大做強的必由之路。盡管如此,上市並不是簡單的融資,也不是簡單的申請。鑒於中國證監會的嚴格要求,眾多公司屢次在IPO上市的道路上觸礁。本書正是為企業提供如何順利進行IPO上市的操作全案,立足IPO上市的每一個關鍵方面,從上市條件、注冊制的流程與核心要點、商業路演、商業計划書到私募股權、上市前企業改制重組、盡職調查、上市流程等應有盡有,書后還附有眾多最新出台的IPO上市法律法規,讓讀者更容易把握IPO上市的關鍵點,規避IPO上市過程中可能出現的問題,助力企業在國內嚴格的審核機制下,順利通過各項要求,實現IPO上市之路。苟旭傑,中國創新投資聯盟發起人,資本運營與公司上市導師,企業股權設計專家,上海希達投資管理有限公司總裁。多年來一直致力於研究金融業與實體經濟的結合發展,走訪調研近兩千家企業,提出了金融業去庫存模式。對私募股權投資高速發展與風控體系的完美結合有獨到的見解,並給出了具體實施方案,為金融行業的發展植入了新思維和新理念。其首創的希達模式得到了國內知名教授、學者、企業家及券商等相關人士和機構的高度認可,被譽為「一個比實業家更懂金融,比金融家更懂實業的踐行者」。着有圖書《股權資本整體解決方案》。

第一章 公司為何要做IPO上市當你的企業為了籌措資金一籌莫展時;當你的企業在擴展業務有心無力時;當你的企業優秀人才大量流失時……你的想法是什麼?多數企業老板的想法就是盡快IPO上市,利用資本市場進行融資,擴大企業規模,吸引優秀人才,從而解決企業的一系列經營難題。第一節 公司為什麼要IPO上市第二節 證監會審核改革的要點第三節 IPO上市需要的費用第四節 公司IPO上市的意義和好處第二章 你不可不知的IPO上市條件中國證監會對IPO上市申請的審核主要從主體資格、公司治理、獨立性、同業競爭、關聯交易、財務與會計、股本及公眾持股要求及其他方面進行審核。如果你的企業想上市,必須要從這幾個上市條件下手,只有符合這些方面的條件,才有上市的機會。第一節 主體資格第二節 公司治理第三節 獨立性第四節 禁止同業競爭第五節 避免關聯交易第六節 資金財務要求第七節 股本及公眾持股要求第八節 創業板IPO上市要求第三章 注冊制的流程與核心要點IPO注冊制完全打破了「審批制」「核准制」的嚴格程序,監管的核心和重點轉移到了市場,並且IPO注冊制對中小企業的審核條件也放寬了,對中小企業來說無疑是福音。這種由市場控制的IPO上市政策注定會成為IPO上市的風向標。 第一節 了解當前IPO發行監管制度的變化第二節 注冊制的好處第三節 注冊制改革對中介機構的影響第四節 注冊制並非簡單備案第五節 注冊制對市場帶來的五大功效第四章 IPO商業路演為上市打響口號路演是證券發行商在發行前針對可能的投資者進行的巡回推介活動。企業在路演中向投資者就公司的業績、產品、發展方向等作詳細介紹,充分展現上市公司的投資價值,讓准投資者們通過路演更深入地了解企業,促進投資者與股票發行人之間的溝通和交流,以保證股票的順利發行。第一節 准備路演資料第二節 一對一路演第三節 網上路演第四節 成功路演的原則第五節 IPO路演需要注意的事項第六節 IPO路演案例第五章 好的商業計划書是成功上市的敲門磚商 業計划書是企業能否成功融資的關鍵,其目的是帶來更多的融資,擴大自己的經營規模,拓展企業的形象。商業計划書包括投資商所有感興趣的內容,從企業成長經 歷、產品服務、市場營銷、管理團隊、股權結構、組織人事、財務、運營到融資方案。所以,一份完美的商業計划書是成功上市的敲門磚。第一節 商業計划書的作用第二節 商業計划書的核心是內容第三節 商業計划書的編制要求和原則第四節 商業計划書的范本第六章 私募股權快速提升企業實力通過私募融資,可以解決企業在發展過程中遇到的資金問題,解決企業發展瓶頸,讓企業可以快速達到上市要求的資產規模,幫助企業向資本市場快速推進。所以,私募股權是上市前企業快速提升實力的重要方式和渠道。第一節 私募的作用第二節 私募機構的選擇第三節 私募股權的流程第四節 你必須了解私募股權的融資條款第五節 私募股權引入的模式第六節 退出機制第七章 上市前的改制重組IPO是企業打開資本通道和實現跨越發展的重要平台,也是企業最重要的融資手段。由於證監會嚴格的核准制度及審核程序,許多企業都需要基於上市目的,根據相關規則進行改制重組,達到IPO要求。第一節 改制重組常見的模式第二節 改制重組業績連續計算問題第三節 改制重組的程序第四節 資產重組第八章 盡職調查中的財務和稅務問題企業盡職調查是企業評估上市可行性、挖掘上市障礙並對其解決、進行IPO規划、梳理公司業務戰略、將業務戰略和資本戰略有機結合的關鍵環節。這個環節很重要,甚至直接影響到企業上市方案的進行和上市的進程。所以,企業要做好應對盡職調查的准備,尤其在財務和稅務方面。第一節 什麼是盡職調查第二節 盡職調查的運作流程第三節 盡職調查報告第四節 IPO常見財務規范問題第五節 IPO涉稅風險管控方案第九章 IPO上市的流程公司IPO上市有一套非常完整和異常嚴格的流程,任何一個環節不到位,就會導致整個IPO工作的失敗,因此需要對上市規划、上市策略的選擇、改制重組、規范運作、制作申報材料、通過核准、發行股票上市等工作有詳盡細致的了解。第一節 改制設立第二節 上市輔導,規范運作第三節 制作申報材料第四節 核准發行第五節 發行上市第六節 未通過發審會審核的原因第十章 其他交易所上市要求及案例納斯達克市場、紐約證券交易所、倫敦證券交易所、香港交易所、新加坡證券交易所都是大家耳熟能詳的交易所,這是交易所的優勢主要是審批程序更為簡便、可流通股票的范圍廣、股權運作方便以及相關稅務豁免等優勢。本章為讀者詳細講述上市要求及典型案例。第一節 納斯達克市場第二節 紐約證券交易所第三節 倫敦證券交易所第四節 香港交易所第五節 新加坡證券交易所附錄 關於IPO上市的法律法規《首次公開發行股票並上市管理辦法》《首次公開發行股票並在創業板上市管理辦法》《關於首次公開發行股票並上市公司招股說明書財務報告審計截止日后主要財務信息及經營狀況信息披露指引》《關於首次公開發行股票並上市公司招股說明書中與盈利能力相關的信息披露指引》

品牌創業4.0 創業新時代,小資也...

品牌創業4.0 創業新時代,小資也... 新 公開發行應用範例(2)內控制度

新 公開發行應用範例(2)內控制度 新 公開發行應用範例(3)內稽制度

新 公開發行應用範例(3)內稽制度 ETF煉金術:狠賺全球波段財

ETF煉金術:狠賺全球波段財 專買黑馬股 出手就賺30%

專買黑馬股 出手就賺30% 籌碼分析 卷一

籌碼分析 卷一 懶系投資:穩賺,慢贏,財務自由的終極之道

懶系投資:穩賺,慢贏,財務自由的終極之道 開店創業手冊〈增訂五版〉

開店創業手冊〈增訂五版〉 彼得林區 征服股海

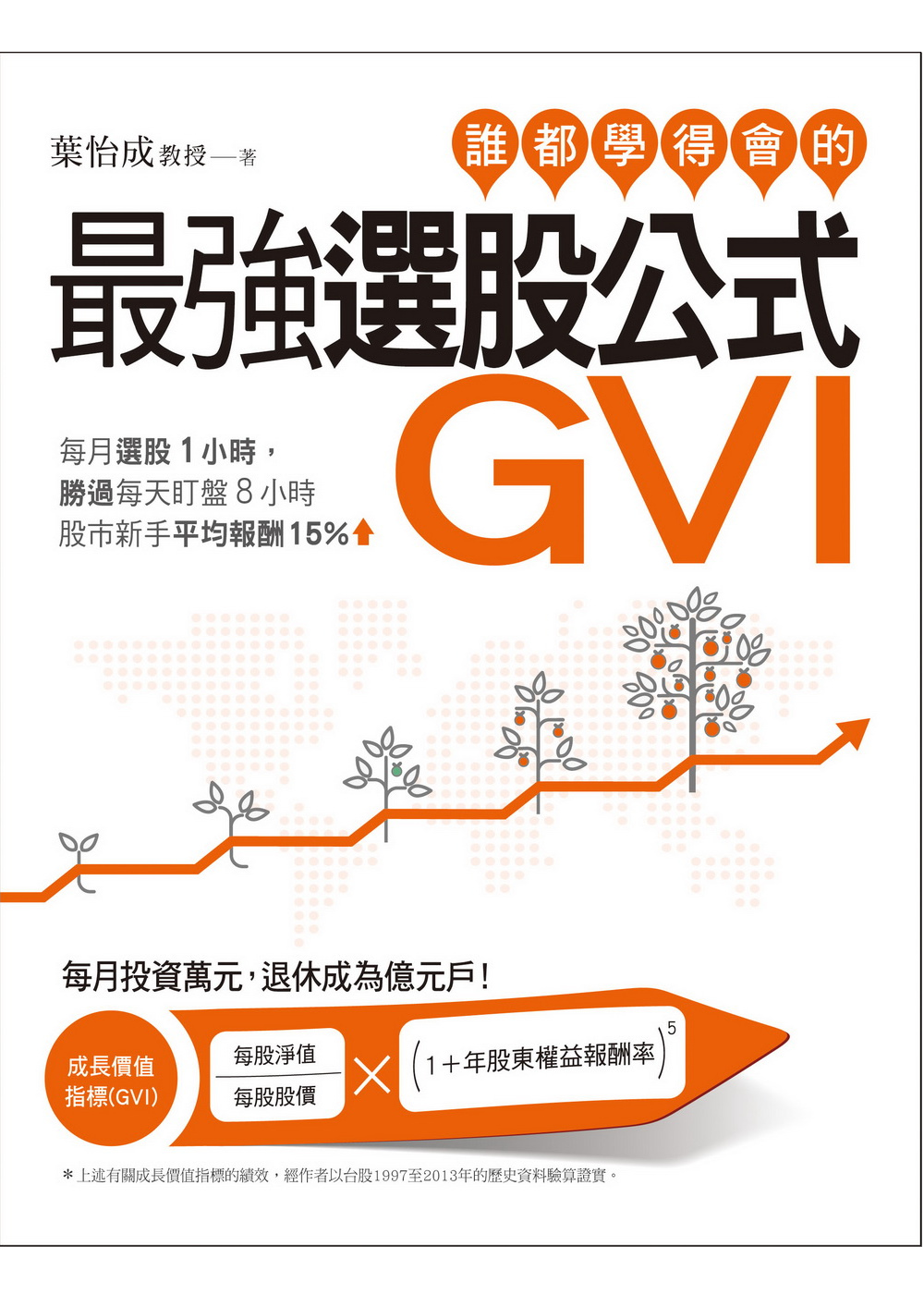

彼得林區 征服股海 誰都學得會的最強選股公式GVI:每...

誰都學得會的最強選股公式GVI:每...